| SEMIプレスリリース 2025年12月25日更新 |

|||||||||||||||||||||||||||||||||||||||

| 国際半導体展示会SEMICON Japan 2025において 「第4回アカデミアAward」受賞研究室を発表 |

|||||||||||||||||||||||||||||||||||||||

| SEMIは、半導体産業の発展に寄与する優れた研究を推進する大学等を対象に「第4回アカデミアAward」を実施した。厳正な審査の結果、最優秀賞に京都大学 ナノ・マイクロシステム工学研究室、優秀賞に東京科学大学 齊藤滋規研究室研究室、および島根大学 藤田・吉田研究室が選ばれた。 アカデミアAwardは、産業界とアカデミアの連携を強化し、次世代技術の創出を加速することを目的として2022年に創設され、今年で4回目の開催となる。 全国から33研究室がエントリーし、10月に一次審査である書類審査が行われ、厳正な審査の結果8研究室が最終審査に進出する。 審査は「革新性・発明力」「市場性」「技術パートナー・ネットワーク力」「表現力・プレゼンテーション」「次世代育成力/チーム力」の5項目で実施され、SEMICON Japan 2025会場での最終審査の結果、以下の各研究室の受賞が決まった。  第4回アカデミアAward 最優秀賞(1研究室) 京都大学 ナノ・マイクロシステム工学研究室 第4回アカデミアAward 最優秀賞(1研究室) ・京都大学 ナノ・マイクロシステム工学研究室 研究テーマ:排熱を計算資源とする次世代低消費電力エッジコンピューティング 優秀賞(2研究室) ・東京科学大学 齊藤滋規研究室 研究テーマ:可変曲率吸着面を有する大面積超薄半導体ウエハ用静電吸着装置(次世代静電チャック) ・島根大学 藤田・吉田研究室 研究テーマ:半導体結晶の周期構造を応用した音響メタ構造と医療・量子デバイスへの展開 入賞(5研究室) ・北海道大学 先進材料ハイブリッド工学研究室(米澤研究室) 研究テーマ:低温短時間焼成による銅接合を可能とする銅ナノ粒子分散系の構築 ・北海道大学 集積ナノシステム研究室 研究テーマ:過去から未来を予測するアナログ・リザバー・コンピュータ ・東京大学 霜垣研究室 研究テーマ:原子レベルシミュレーションで拓く次世代ULSI配線プロセス ・広島大学 黒木研究室 研究テーマ:廃炉・宇宙開発のためのSiC集積回路・イメージセンサ ・九州大学 加藤研究室 研究テーマ:大出力高機能テラヘルツ波発生器の研究開発 さらに、審査員が所属する企業から各企業賞が授与されました。これにより、産学連携のさらなる促進を目指す。 ・SUMCO賞 広島大学 黒木研究室 ・TRENG賞 東京大学 霜垣研究室 ・堀場エステック賞 東京科学大学 齊藤滋規研究室 ・ムラテック賞 北海道大学 集積ナノシステム研究室 ・ラムリサーチ賞 東京大学 霜垣研究室 実施の背景 SEMIでは、SEMICON Japanの会場において、全国の大学、高等専門学校の半導体関連研究室が独自の研究成果を発表する展示エリアを設けている。 この展示エリアに参加する研究室を対象に、産業界の視点を取り入れた評価により実用化に近い研究を後押しすることを目的に「アカデミアAward」を開催している。この取り組みを通じて、半導体産業の持続的成長に不可欠な研究開発を支援することを目指す。 アカデミアAwardの詳細 https://www.semiconjapan.org/jp/workforce/academia-award |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「国際半導体展示会SEMICON Japan 2025において「第4回アカデミアAward」受賞研究室を発表」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| SEMICON Japan 2025、来場者数 |

|||||||||||||||||||||||||||||||||||||||

※延べ来場者数は、日ごとの来場者・出展者数を含みます |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMICON Japan 2025、来場者数」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 世界半導体製造装置の2025年末市場予測発表 半導体製造装置市場は2027年に過去最高の1,560億ドルへ到達 |

|||||||||||||||||||||||||||||||||||||||

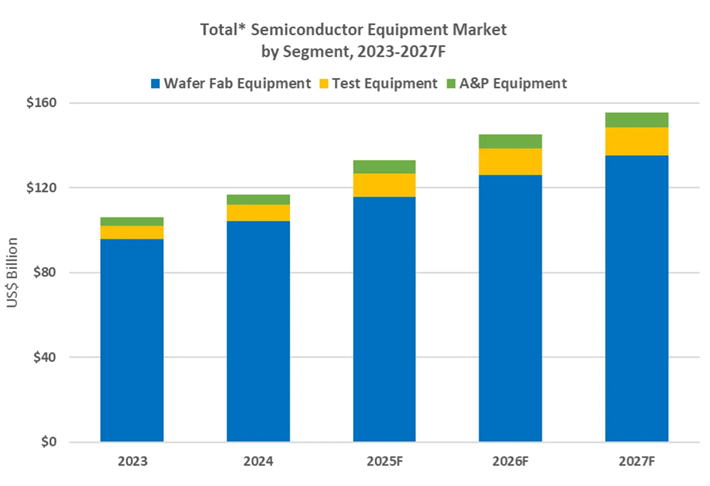

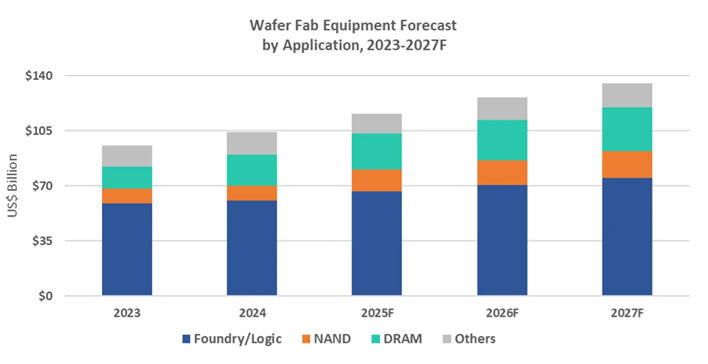

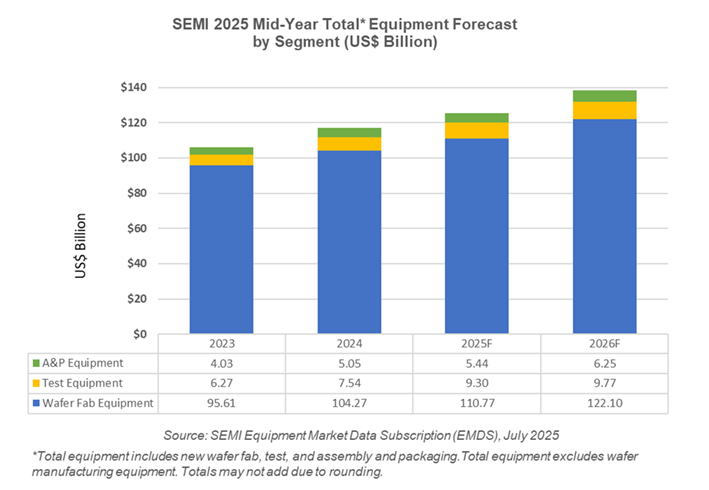

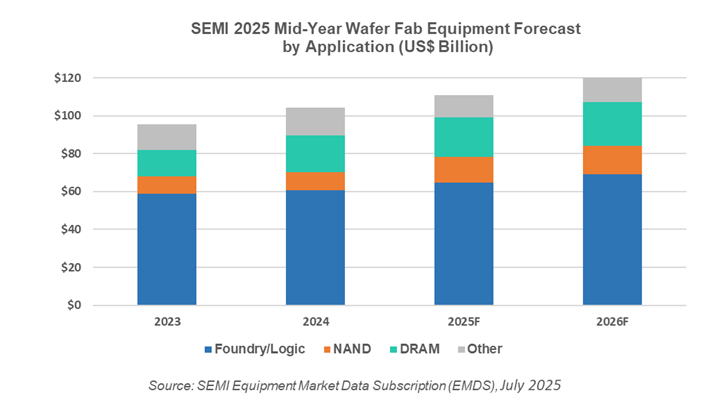

| SEMI、世界半導体製造装置の2025年末市場予測を発表し、2025年の装置メーカーによる半導体製造装置世界の売上高は、前年比13.7%増の1,330億ドルに達し、過去最高を記録と予測。半導体製造装置市場は、予測期間の今後2年間にわたり継続的に成長し、2026年には1,450億ドル、2027年には1,560億ドルに達する見込み。この成長を大きく牽引するのは、先端ロジック、メモリ、先進パッケージング技術の導入など、AI関連投資。 SEMIは、「世界の半導体製造装置の売上は堅調であり、前工程と後工程の両セグメントで3年連続の成長をして、2027年には初めて1,500億ドルを突破する見通し。AI需要を支える投資は7月に年央予測を発表して以降、予想以上に活発化しており、全セグメントの予測を上方修正する。」 セグメント別予測 ・ウェーハプロセス処理装置、ファブ設備装置、マスク/レチクル製造装置を含むウェーハファブ装置(WFE)セグメントは、昨年1,040億ドルと過去最高の売上を記録したが、2025年には11.0%増の1,157億ドルに達すると予測。これは前回の2025年末予測の1,108億ドルを上方修正するもので、AIコンピューティングを支えるDRAMおよび高帯域メモリ(HBM)への投資が予想以上に活発化していることが反映。中国における継続的な生産能力拡大もWFE需要に大きく寄与。今後の見通しは、デバイスメーカーによる先進ロジック・メモリ技術への支出増加に伴い、WFEセグメントの売上高は2026年に9.0%、2027年に7.3%拡大し、1,352億ドルに達すると予測。 ・後工程装置セグメントは、2024年に始まった力強い回復の持続が予想。半導体テスト装置の売上高は2025年に48.1%急増して112億ドルに達し、組立・パッケージング(A&P)装置の売上高は19.6%増加して64億ドルに達することが予測。この成長は継続し、テスト装置の売上高は2026年に12.0%、2027年に7.1%の増加が、A&Pの売上高は2026年に9.2%、2027年に6.9%の成長が見込まれる。これを下支えしているのは、デバイス構造の複雑化、先進的かつヘテロジニアスなパッケージング採用の加速、AIおよびHBMチップに対する厳しい性能要件。これらの成長要因は、民生、車載、産業向け需要の低迷によって部分的に相殺されており、それが、テストおよびパッケージングの主要セグメントのいくつかに重くのしかかる。  出所:SEMI半導体製造装置市場統計レポート年間購読(EMDS)、2025年12月 装置(新品)には、ウェーハファブ装置、テスト装置、組み立て、パッケージング装置を含む、ウェーハ製造装置は含まない ウェーハファブ装置のアプリケーション別予測 ・WFEのファウンドリおよびロジックアプリケーション向け売上高は、先進ノードに対する堅調な投資に支えられ、2025年には前年比9.8%増の666億ドルに達する見込み。デバイスメーカー各社が、AIアクセラレータ、高性能コンピューティング、プレミアムモバイルプロセッサ向けの生産能力を拡充することで、このセグメントは2026年には5.5%、2027年には6.9%の成長をして、752億ドルに達することが予測。業界は2nmのゲート・オール・アラウンド(GAA)量産化へと向かっており、最先端技術への投資比重がますます高まる。 ・メモリ関連の設備投資は、AI導入を支えるHBM需要の増加と継続的な技術移行を原動力として、2027年まで大幅な拡大が続く見通し。 NAND装置市場は、3D NAND積層技術の進歩と先端層数と主流層数の双方の容量拡大を背景に、2025年には45.4%増の140億ドル、2026年には12.7%増の157億ドル、2027年には7.3%増の169億ドルへと成長する見込み。DRAM装置の売上高は、 メモリメーカー各社がAI・データセンター需要に対応してHBMの増産と微細化を進めることで、2025年に前年比15.4%増の225億ドルに達し、2026年と2027年にはそれぞれ15.1%、7.8%の成長が見込まれる。  地域別予測 中国、台湾、韓国は2027年まで装置投資の上位3ヵ国を維持すると予想。 中国は予測の期間中、国内デバイスメーカー各社が成熟プロセスおよび特定の先進ノードへの投資を継続し、首位を維持する見込み、2026年以降は成長が鈍化し売上高は次第に減る 台湾は、AIおよび高性能コンピューティングに向けた大規模な最先端生産能力の増強により、2025年の設備投資は堅調に推移する見込み。 韓国はHBMを含む先進メモリ技術への多額の投資が装置売上を支えている。 その他の地域は、政府のインセンティブ、地域化への取り組み、また特殊用途製品の生産能力拡大により、2026年と2027年の投資増加が予測。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体製造装置の2025年末市場予測発表、半導体製造装置市場は2027年に過去最高の1,560億ドルへ到達」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 第49回「SEMICON Japan 2025」 「AI x サステナビリティ x 半導体」をテーマに明日より開催 12月17日~19日、東京ビッグサイトで開催。 設計サミット「ADIS」、検査・計測サミット「MIS」初開催 |

|||||||||||||||||||||||||||||||||||||||

| SEMIは2025年12月17日(水)から19日(金)までの3日間、東京ビッグサイトにおいて、世界を代表するマイクロエレクトロニクス製造サプライチェーンの国際展示会「SEMICON

Japan 2025」を開催する。本年のテーマでもあるスペシャルサミット「AI x Sustainability x Semiconductor

Summit」や検査・計測に特化したサミット「Metrology and Inspection Summit(MIS)」の2つの新たなサミットをそれぞれ初開催する。半導体産業で活躍する第一線のキーパーソン・エキスパートによる様々なセミナー、35カ国から1,216の出展者が参加するブース展示、様々なテーマや地域に特化したパビリオンを開催し、前回よりさらに多様性を増した展示会となる。 本年の開催規模および開催概要 SEMICON Japan 2025 開催規模([]内は昨年実績) 展示会出展者数(社/団体、共同出展者含む):1,216[1,107] 出展小間数(小間):2,900[2,789] 出展国数(国/地域):35[35] 来場者数見込み(人): 延べ来場者数 120,000[103,165] SEMICON Japan 2025 開催概要 会期: 2025年12月17日(水)から19日(金) 会場: 東京ビッグサイト 東展示棟4-6ホール、西・南展示棟、会議棟 主催: SEMIジャパン 開催回数: 第49回 Web: https://www.semiconjapan.org/jp |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「第49回「SEMICON Japan 2025」「AI x サステナビリティ x 半導体」をテーマに明日より開催」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| SEMIジャパン 半導体サプライチェーンデータフォーマットの標準化を日本発で実現へ |

|||||||||||||||||||||||||||||||||||||||

| SEMIジャパンは、半導体サプライチェーン上で流通しているサステナビリティ関連データの調査フォーマットの共通・標準化の検討を開始した。 【背景】 近年、半導体産業における環境・社会・ガバナンス(ESG)や人権関連のガイドラインの強化により、バリューチェーン全体の透明性が求められる中、個別フォーマットをメールで送受信するなど企業間でのデータのやり取りは煩雑化し、非効率な状況が続いている。こうした課題を受け、SEMIジャパンはサプライチェーン全体での高位平準化・最適化の必要性を認識し、調査フォーマットの標準化に向けた検討を開始する。 【概要】 半導体サプライチェーン上でやり取りされているサステナビリティ関連をはじめとする協調領域のデータ流通の効率化を図るとともに、将来的にはデータ登録・参照を統合するプラットフォームの構築を目指す。  【今後の予定】 ・2026年中: 特定領域の調査にかかる共通テンプレートの運用開始 ・2027年以降: グローバル展開及びデータプラットフォームの構築・運用開始 【検討参画企業】 1. 半導体関連企業(2025年12月15日現在) アドバンテスト、荏原製作所、SCREEN-HD、ディスコ、東京エレクトロン、東京精密、ニコン、日立ハイテク、レゾナック 2. 事務局 セミ・ジャパン、三菱UFJ銀行、NTTデータ、EYストラテジー・アンド・コンサルティング |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMIジャパン、半導体サプライチェーンデータフォーマットの標準化を日本発で実現へ」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| SEMI日本地区におけるスタンダード各賞受賞者発表 |

|||||||||||||||||||||||||||||||||||||||

| SEMIは、2025年度の日本地区SEMIスタンダード各賞の受賞者。 SEMIジャパン国際協力賞(SEMI Japan International Collaboration Award) ・株式会社ゼネテック 角淵 弘一 氏 ・東京エレクトロン株式会社 林 春菜 氏 SEMIジャパン功労賞(SEMI Japan Honor Award) ・株式会社SUMCO 中井 哲弥 氏 SEMIジャパン特別賞(SEMI Japan Special Award) ・吉瀬 正典 氏 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMI日本地区におけるスタンダード各賞受賞者発表」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年第3四半期の世界半導体製造装置販売額は前年同期比11%増 |

|||||||||||||||||||||||||||||||||||||||

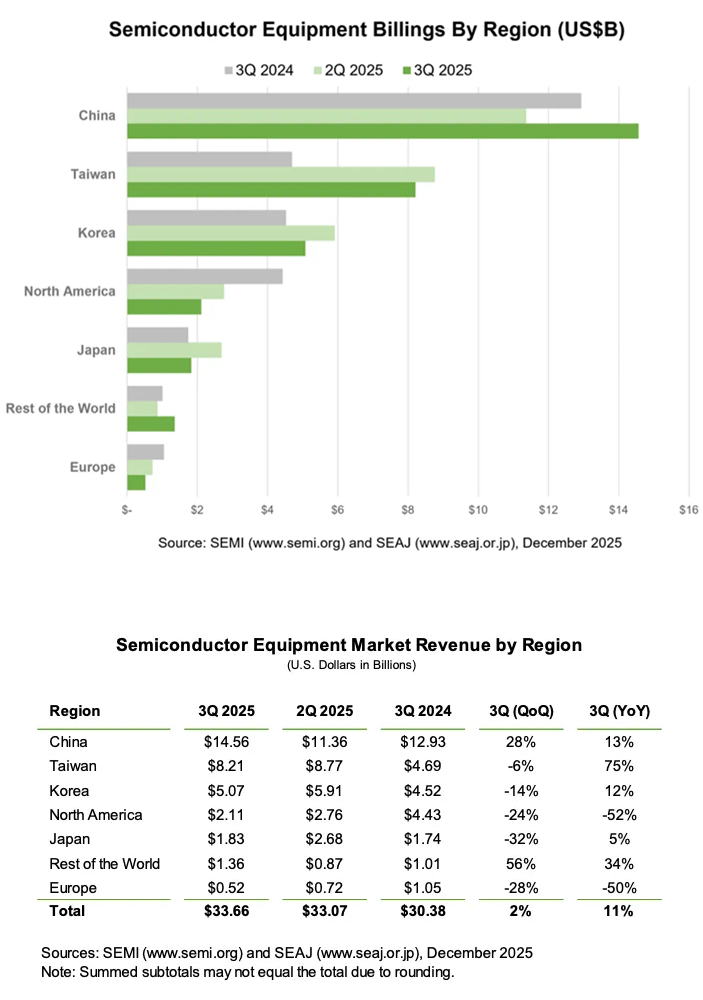

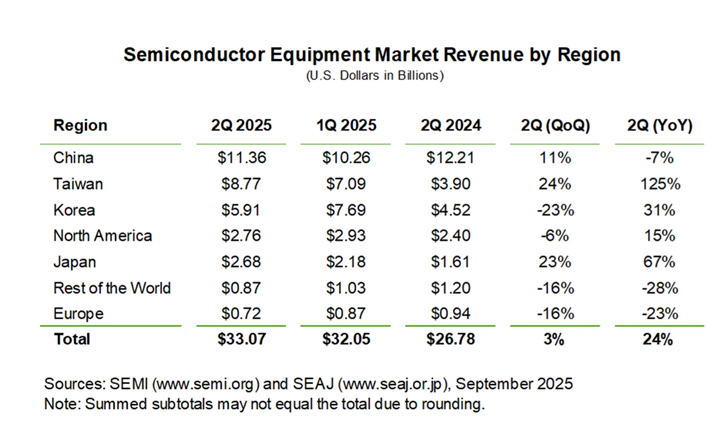

| SEMIは、半導体製造装置(新品)の2025年第3四半期における世界総販売額が、前年同期比11%増、前期比では2%増の336億6,000万ドルと発表。 販売額の増加は、AIコンピューティング向けの先端ロジック、DRAM、パッケージングソリューションなど先進テクノロジーへの旺盛な投資によって牽引された。さらに、中国向けの出荷が顕著に増加したことも、全体的に好調な理由となった。 SEMIは、「年初から世界半導体製造装置販売額は約1,000億ドルに達し、3四半期としては過去最高を記録した。これは、業界の持続的な成長と、技術革新に対する投資意欲を反映。旺盛なAI需要は、先進ロジックやメモリ、さらに省エネルギーを重視したパッケージングの各分野における装置支出を継続して牽引している。この好調な推移は、次世代デジタルソリューションを支える、よりスマートで接続性の高い世界を形成するうえで、半導体が極めて重要な役割を果たす裏付けとなる。」 地域別の四半期装置販売額(10億米ドル単位)と前期比/前年同期比は次の通り  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年第3四半期の世界半導体製造装置販売額は前年同期比11%増」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| シリコンウェーハ世界出荷面積は2025年に5.4%の成長に転じ 2028年には過去最高記録更新の見込み |

|||||||||||||||||||||||||||||||||||||||

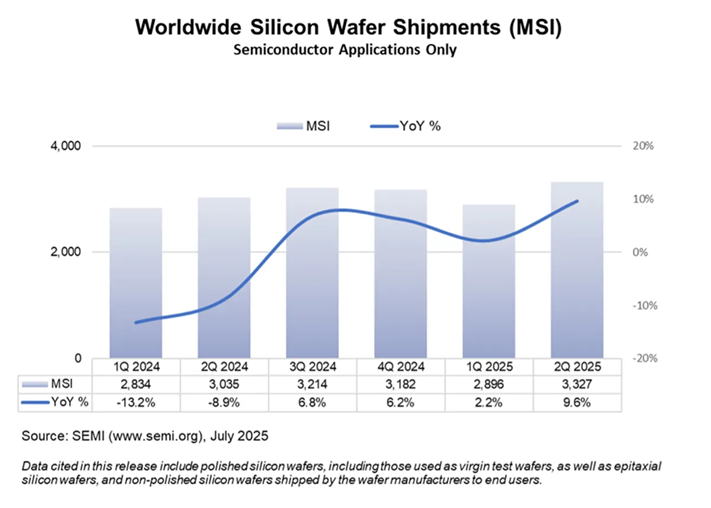

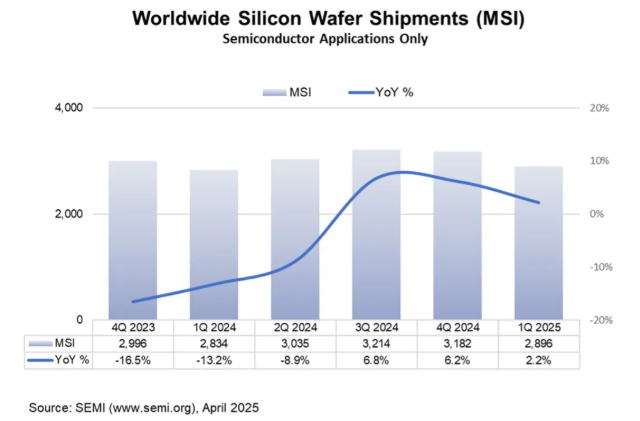

| SEMIは、2025年第3四半期の世界シリコンウェーハ出荷面積が前年同期の32億1,400万平方インチと比較して、3.1%増の33億1,300万平方インチになったことを発表。今年第2四半期の33億2,700万平方インチから0.4%減少となり、特にエピタキシャルウェーハの回復が鈍化している。 SEMI SMG会長は、「1月から9月にかけてのシリコン出荷面積は、主に先端ロジックや、クラウドインフラ、メモリ向けの需要拡大により300mmウェーハの出荷量が増加し、前年同期比で大幅増となった。AIによる先進プロセスへの投資拡大が、ウェーハ需要の成長を後押ししている」  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年第3四半期の世界シリコンウェーハ出荷面積は前年同期比3%増」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| シリコンウェーハ世界出荷面積は2025年に5.4%の成長に転じ 2028年には過去最高記録更新の見込み |

|||||||||||||||||||||||||||||||||||||||

| SEMIは、年次シリコンウェーハ出荷面積予測において、2025年におけるシリコンウェーハの世界出荷面積が、前年比5.4%増の128億2,400万平方インチと回復に転じ、その後も安定成長を維持して、2028年には過去最高記録を更新する154億8,500万平方インチに到達する見込み。 2025年のシリコンウェーハ出荷面積の増加は、最先端ロジックデバイス向けエピタキシャルウェーハや、高帯域メモリ(HBM)向けポリッシュトウェーハなど、AI関連製品の旺盛な成長に支えられる。AI以外のアプリケーション向け製品は、最近の下降サイクルから緩やかな回復を見せ始めた。この安定成長は、データセンターやエッジにおけるAIの計算処理領域の拡大を原動力に、2028年まで持続することが予測される。  *電子グレードシリコンウェーハの総出荷面積(ノンポリッシュトおよび再生ウェーハを除く); 半導体アプリケーション向けのみ、太陽光発電向けは除く |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「シリコンウェーハ世界出荷面積は2025年に5.4%の成長に転じ、2028年には過去最高記録更新の見込み」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 300mmファブ装置の今後3年間の世界投資額が3,740億ドルに到達すると予測 |

|||||||||||||||||||||||||||||||||||||||

| SEMI、300mmファブ装置の世界投資額が、2026年から2028年の3年間で総額3,740億ドルに達するとの予測を発表。この旺盛な投資は、ファブの地域分散化と、データセンターおよびエッジデバイス向けのAIチップ需要の急増を反映しており、主要地域における半導体の自給率向上に向けた取り組みと、地域内の半導体エコシステムおよびサプライチェーンの再構築を裏付ける。 300mmファブ装置の世界投資額は、2025年に前年比7%増の1,070億ドルに達し、初めて1,000億ドルを超える見込み。投資額は2026年に9%増の1,160億ドル、2027年に4%増の1,200億ドル、2028年に15%増の1,380億ドルへと増加することが予測。 SEMI、「半導体業界は、AIによって実現された技術への前例のない需要と、半導体自給率向上への新たな注力にけん引されて、大きな変革を迎えようとしている。戦略的なグローバル投資と協業が、強固で先進的なサプライチェーンの構築と、次世代半導体製造技術の迅速な展開を促進している。300mmファブの世界的な拡大により、データセンター、エッジデバイス、そしてデジタル経済の進展が可能になる。」  セグメント別成長 ・ロジック&マイクロセグメント 2026年から2028年にかけて1,750億ドルが投資され、装置投資を先導する。 ファウンドリ各社は、2nm以下の最先端生産能力投資を原動力として、この成長をけん引することが予測。GAA構造や裏面電力供給技術などの先進技術は、AIワークロードの増大に対応するチップ性能や電力効率の向上に不可欠なキーテクノロジーとなっている。さらに進んだ1.4nmプロセス技術は、2028~2029年に量産開始が見込まれる。AIの性能向上は、車載エレクトロニクス、IoT、ロボティクスなどのエッジデバイスの大幅な成長につながることが予想される。先端プロセスだけではなく、あらゆるノードおよびデバイス品種に対する需要が急増し、成熟プロセス装置への投資も活発化することが見込こまれる。 ・メモリセグメント この3年間の投資が第2位の1,360億ドルと予測され、成長サイクルの新たな局面に入る。 DRAM関連装置への投資は790億ドル、3D NANDへの投資は560億ドルに達する見込み。AIの学習と推論は、多様なメモリタイプに対する包括的需要を生み出している。AI学習には高いデータ伝送帯域と極めて低いレイテンシが必要であり、HBM(高帯域幅メモリ)の需要を大幅に押し上げている。また、推論によって生成されるAIコンテンツは、ストレージ容量の需要を生み出し、3D NANDフラッシュの需要を加速させていまる。この堅調な需要は、中長期的にメモリセグメントのサプライチェーン投資を支え、従来からのメモリサイクルによる景気後退リスクを緩和する。 ・アナログ関連セグメント 2026年からの3年間で410億ドル以上の投資が予測。 ・化合物半導体を含めたパワー関連セグメント 2026年から2028年にかけて270億ドルの投資が見込まれる。 地域別成長 ・中国:国家の半導体国産化政策に支えられ、2026年から2028年にかけて940億ドルを投資し、 300mm装置投資額で首位を維持することが予測。 ・韓国:2026年から2028年の3年間で860億ドルを投資して生成AI需要に対応する 世界中の産業が支え、300mm装置投資額で第2位になる見込み。 ・台湾:2nmおよびそれ以下の生産能力に集中した750億ドルの投資を3年間で行い、 第3位となる見込み。先端ファウンドリ生産能力の支配と技術リーダーシップの維持が目的。 ・米州:AIアプリケーション需要の急増に対応するため、先端プロセス能力を拡張し、 国内産業と投資の高度化を促進することで、2026年から2028年にかけて600億ドルを投資し、 第4位に浮上する見込み。 ・その他:日本、欧州・中東、東南アジアは、それぞれ320億ドル、140億ドル、120億ドルの 投資が見込む。これらの地域では、半導体供給の懸念を緩和する政策的インセンティブにより、 2028年までに2024年比で装置投資が60%以上増加すると予測。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「300mmファブ装置の今後3年間の世界投資額が3,740億ドルに到達すると予測」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 第49回「SEMICON Japan 2025」 本日(2025年10月1日)より入場登録・セミナー受付を開始 |

|||||||||||||||||||||||||||||||||||||||

| ~AI・サステナビリティ・半導体を軸にしたサミットを初開催~ SEMIは、2025年12月17日(水)-19日(金)に東京ビッグサイトで開催する、「SEMICON Japan 2025」の入場登録およびセミナー・イベントの受け付けを、本日10月1日(水)より開始する。 半導体製造工程の全域にわたる1,200社・団体を超える出展者によるブースをはじめとし、昨年を上回る規模での開催を予定。 今年のテーマでもあるスペシャルサミット「AI x Sustainability x Semiconductor Summit」や検査・計測に特化したサミット「Metrology and Inspection Summit(MIS)」の2つの新たなサミットを開催。 また、昨年に引き続き半導体パッケージングおよび基盤実装分野のトッププレイヤーが集結する「Advanced Packaging and Chiplet Summit(APCS)」、新世代の半導体設計と検証分野にフォーカスするサミット「Advanced Design Innovation Summit(ADIS)」も同時開催。 さらに、AI x 先端半導体の材料動向を議論するカンファレンス「Strategic Materials Conference(SMC)」を日本で初めて開催します。展示、イベント、セミナーを通じ、世界の半導体サプライチェーン産業の最新技術と市場動向を知る絶好の機会を提供する。 会場は東京ビッグサイト東展示棟の一部改修に伴い、東展示棟4-6ホール、西・南展示棟、会議棟にて開催。 <初の早割導入!有料セミナー早期申込で参加費20%OFF!> プレミアムセミナー(有料)のEarly Bird割引を本年実施する。 半導体業界のプロフェッショナルに向けて、技術・市場・規制対応から若手技術者育成まで幅広いテーマを網羅。実務に直結する知見を提供することを目的とする。 より多くの方にご参加いただけるよう、初の試みとして2025年10月31日(金)までの申込に限定して早割価格での参加受付を実施する。 SEMICON Japan 2025の展示会、セミナー/イベントへ参加するには、SEMICON Japanの公式Webサイト( https://www.semiconjapan.org )にて事前申込が必要です。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「第49回「SEMICON Japan 2025」 本日(2025年10月1日)より入場登録・セミナー受付を開始」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年第2四半期の世界半導体製造装置販売額は前年同期比24%増 |

|||||||||||||||||||||||||||||||||||||||

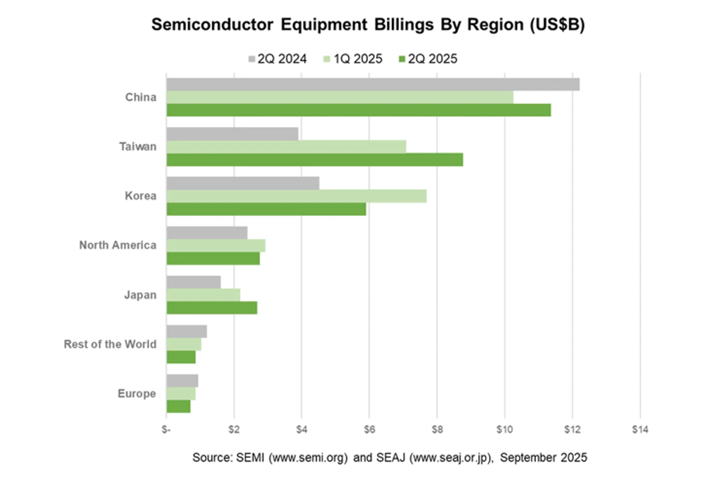

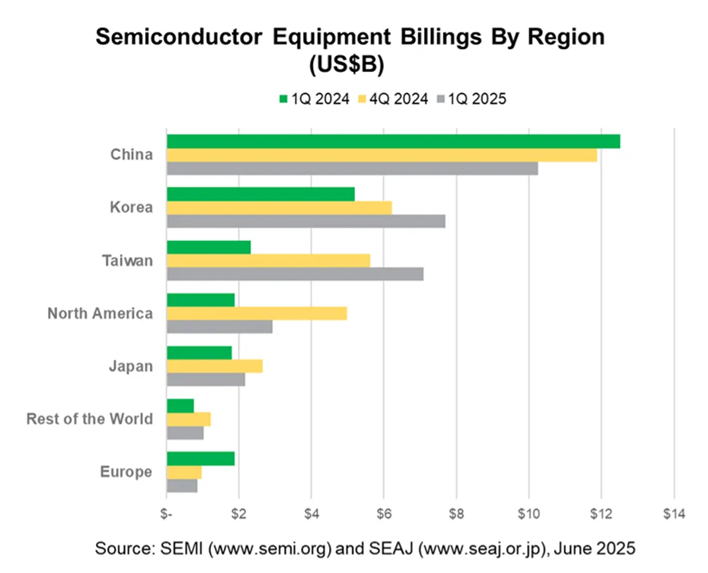

| SEMI、2025年第2四半期における半導体製造装置(新品)の世界総販売額が、前年同期比24%増となる330億7,000万ドル。前期比では、先端ロジック、HBM関連のDRAMアプリケーション、またアジアへの出荷増に支えられて3%増。 SEMIのプレジデント兼CEOのAjit Manochaは、「2025年上半期の世界半導体装置市場は、650億ドルを上回る好調な販売額を記録し、2024年の過去最高額である2024年の1,170億ドルのペースからさらに上積みした。チップメーカーは生産能力増強に向けた投資を継続し、AIの拡大を後押しする先進的ロジックやメモリの技術革新をサポートするとともに、各地域のサプライチェーン強靭化プロジェクトに対応しています。」   |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年第2四半期の世界半導体製造装置販売額は前年同期比24%増」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年第2四半期の世界シリコンウェーハ出荷面積は10%増加 |

|||||||||||||||||||||||||||||||||||||||

| ―前期からの成長はメモリ分野を超え回復傾向― SEMIは、2025年第2四半期の世界シリコンウェーハ出荷面積が前年同期の30億3,500万平方インチから9.6%増の33億2,700万平方インチとなった。メモリ分野を除く一部の事業分野において回復の兆候が表れ始めている。  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年第2四半期の世界シリコンウェーハ出荷面積は10%増加」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年の半導体製造装置市場は1,255億ドルに到達 -AIと先端技術への移行が、2026年まで3年連続の成長を牽引- |

|||||||||||||||||||||||||||||||||||||||

| 世界半導体製造装置の2025年央市場予測を発表し、半導体製造装置(新品)の世界の売上高は、前年比7.4%増の1,255億ドルに達し、業界記録を更新すると予測た。半導体製造装置は2026年も成長が続き、最先端のロジック、メモリ、技術の移行が牽引役となり、売上高は過去最高の1,381億ドルに達すると予測。 SEMIは、「2024年の力強い成長に続き、2025年も世界の半導体製造装置市場は拡大し、2026年には新たな記録を更新することが予測。半導体業界はマクロ経済の不確実性を注視しつつも、AIによる半導体イノベーションへの需要が、生産能力の拡大と最先端製造への投資を牽引。」 セグメント別予測 ウェーハプロセス処理装置、ファブ設備、マスク/レチクル製造装置を含むウェーハファブ装置(WFE)セグメントの売上高は、昨年、過去最高の1,043億ドルの売上高を記録し、2025年には6.2%増加して1,108億ドルに達すると予測。SEMIの2024年末の装置市場予測である1,076億ドルからの上方修正は、主にファウンドリおよびメモリアプリケーション向けの売上増加による。2026年を見据えると、WFEセグメントの売上高は10.2%増加し、1,221億ドルに達すると予測。この成長は、AIアプリケーションをサポートするための最先端ロジックおよびメモリの各生産能力の拡大、および主要セグメントにおけるプロセス技術の移行による。 後工程装置は、2024年に始まった力強い回復を継続すると予想。 半導体テスト装置の売上高は、2024年に前年比20.3%という力強い成長後、2025年にはさらに23.2%増加し、過去最高の93億ドルに達すると予測。 組立およびパッケージング装置の売上高は、2024年に25.4%増加し、2025年には7.7%増加して54億ドルに達すると予測。 後工程装置の拡大は2026年も継続すると予想され、テスト装置の売上高は5.0%、組立およびパッケージング装置の売上高は15.0%増加し、3年連続の成長。この成長は、デバイスアーキテクチャの複雑さの大幅な増加と、AIおよび高帯域幅メモリ(HBM)半導体に対する厳しい性能要件によって牽引。しかしながら、このセグメントの成長は、自動車、産業、民生用最終市場の継続的な低迷によって部分的に相殺される。  アプリケーション別予測 ファウンドリおよびロジックアプリケーション向けのウェーハファブ装置の売上高は、先端ノードへの堅調な需要に牽引され、2025年には前年比6.7%増となる安定した成長を遂げ、648億ドルに達すると予測。2026年にはさらに6.6%成長し、690億ドルに達すると予測。この成長は、業界が2nmGAAノードでの量産に向けて前進する中で、生産能力拡大のための設備投資の増加と最先端技術への需要の高まりによって支えられる。 メモリ分野の設備投資は2025年に増加し、2026年も引き続き成長すると予測。 NAND製造用装置の売上高は2023年の急激な縮小から回復傾向。2024年には4.1%の緩やかな増加にとどまったが、3D NANDスタッキング技術の進歩と生産能力の拡大に牽引され、2025年には42.5%増の137億ドル、2026年には9.7%増の150億ドルに達すると予想。一方、2024年に40.2%増の195億ドルに達したDRAM製造装置の売上高は、2025年には6.4%、2026年には12.1%の成長が見込まれ、AI導入に向けた広帯域メモリ(HBM)への投資を支えると予測。  地域別予測 中国、台湾、韓国は、2026年まで設備投資の上位3カ国を維持すると予測。予測期間中、中国が引き続き全地域をリードするが、同地域の売上高は2024年の過去最高の495億ドルの投資額から減少すると予想。欧州を除く他の地域では、2025年以降、設備投資が大幅に増加すると予測。しかしながら、貿易政策リスクの高まりは、地域全体の成長ペースに影響を与える可能性がある。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年の半導体製造装置市場は1,255億ドルに到達 -AIと先端技術への移行が、2026年まで3年連続の成長を牽引-」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| SEMIとLinx Consulting ウェーハファブ材料の新たな四半期レポートを発表 |

|||||||||||||||||||||||||||||||||||||||

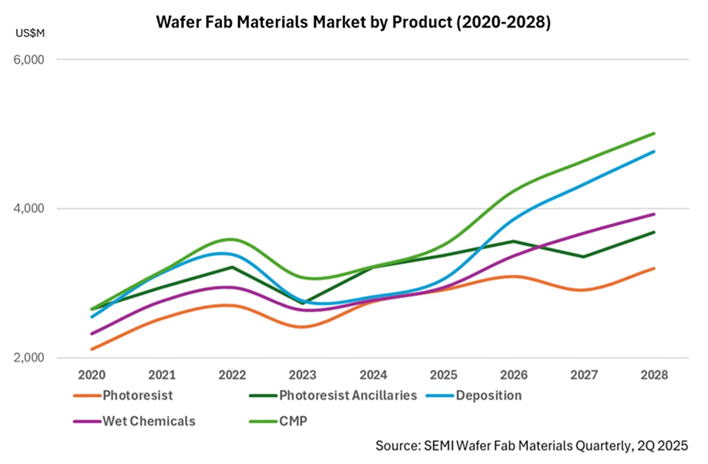

| SEMIは、Linx Consultingとの協力のもと、Wafer Fab Materials Quarterlyレポートの発行を開始。 2025年第2四半期は、ウェーハファブ材料市場におけるダイナミックな変化を明らかにしており、業界が進む回復軌道は、目覚ましい回復力を実証。2023年の材料需要低迷を経て、2024年には堅調な成長を成し遂げ、フォトレジストは前年の11%減から一転して14%増となった。 先進フォトレジストは現在、売上高全体の80%以上を占めており、2028年までに84%に達すると予測。 CMP材料は、次世代半導体デバイスの複雑化と層数の増加が追い風となり、注目の成長分野として浮上。 7nm以下の先進プロセスノードの生産能力は、2028年まで20%の年平均成長率で拡大し、これに伴って、原子レベルでの精密製造をサポートする革新的な材料ソリューションの需要が急増。  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMIとLinx Consulting、ウェーハファブ材料の新たな四半期レポートを発表」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| SEMIとTechSearch International 世界組立・テスト工場データベース2025年版を発行 |

|||||||||||||||||||||||||||||||||||||||

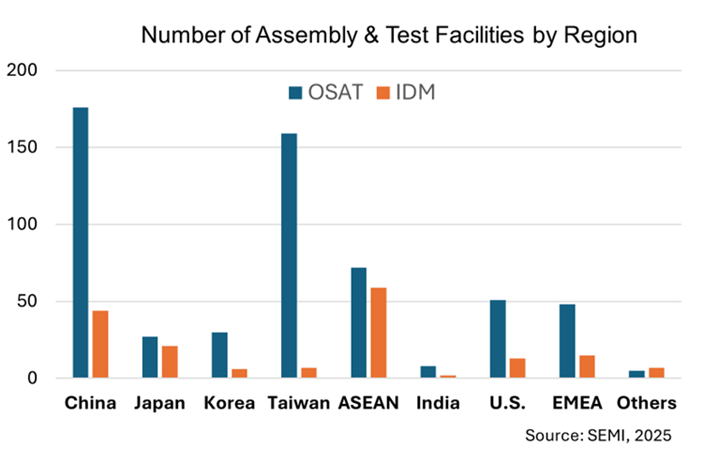

| SEMIは、TechSearch Internationalと共同で2025年版の世界組立・テスト工場データベースを発表。このデータベースは、半導体業界の組立・テスト工場の最も包括的なデータベースであり、IDMとOSATの両施設をカバー。 SEMIは、「2025年版の世界組立・テスト工場データベースは、グローバルな半導体サプライチェーンのダイナミックな成長と複雑化の進展を反映。対象工場を拡大し新たなデータ機能を組み込んだことで、業界関係者は、発展を続けるパッケージングおよびテスト市場のグローバル生産能力、新技術採用、地域動向について、より深い理解を得ることができる」 2025年版の主要な更新と機能強化: ・対象工場の拡大:2025年版データベースには、2024年版から70カ所の工場が追加され、 世界750カ所の工場を収録し、業界の継続的な投資と拡大を反映 ・データ構造の強化:より詳細で利便性の高いデータを提供するため、データ項目が追加 ・定期的な更新:以上の新機能に加え、工場の状態、所有者、所在地、工場タイプ、 生産能力、認証ステータスの定期的な情報更新を継続し、デバイスメーカー、 サプライヤー、アナリストに最新情報を提供  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMIとTechSearch International、世界組立・テスト工場データベース2025年版を発行」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| サイバーセキュリティスコアリングサービス提供開始 サプライチェーン全体のサイバーセキュリティ強靭化を目的 |

|||||||||||||||||||||||||||||||||||||||

| SEMIジャパンは、サプライチェーン全体のサイバーセキュリティ強靭化のために、「サイバーセキュリティスコアリングサービス」を2025年7月1日から提供。 【背景】 業務のデジタル化やDXの取組が進んでいるが、サイバー攻撃の被害に遭うリスクや、被害に遭った際の影響が深刻化するリスクが高まっている。近年ではサプライチェーンセキュリティが特に注目され、サイバーセキュリティ対策が比較的強固ではない中小企業や小規模事業者を狙った攻撃も増加。 サプライヤーの中には、専門的な技術は優れているものの、企業規模が大きくないサプライヤーもおり、サイバーセキュリティの重要性は理解していても、サイバーセキュリティに関する専門人材を採用するのが難しいことが課題。 台湾の半導体企業が参加するSEMI Taiwan Semiconductor Cybersecurity Committeeは、2024年1月から「SEMICONDUCTOR CYBERSECURITY RISK RATING SERVICE」を開始した。SEMIジャパンは、台湾で提供されているサービスを日本企業向けに最適化を行い、2025年7月から「サイバーセキュリティスコアリングサービス」を提供する。 これからサイバーセキュリティ対策に取り組む企業にとって、状況の把握が重要であり、サイバーセキュリティの専門人材を雇用していない企業においても、導入が容易なサービス。 半導体業界における「サプライヤー」のスコアリングサービスを統一化することにより、「装置・材料メーカー」と「サプライヤー」双方のセキュリティレベル向上の効率化を実現する。また、「サイバーセキュリティスコアリングサービス」で得られたデータを業種・企業規模により集計し、半導体業界内のベンチマークを提示し、サプライチェーン全体のサイバーセキュリティ対策強化の啓蒙活動に努める。 このサービスは、半導体製造に依存した項目を含まないため、すべての業種の企業でご利用できる。 7月24日13時からオンラインで説明会を実施いたします。 申込フォーム: https://forms.office.com/r/Yv51xTC0rW 【サービスの概要および特長】 年間費用:SEMI会員 30万円 一般 60万円(消費税別) 1.項目ごとの達成度に応じて点数を付与し、可視化するスコアリングサービス 2.1年単位のサブスクリプションモデルを採用し、継続的な改善を支援 3.「外部評価(ドメイン情報から自動クロール)」と「内部評価(調査票への回答)」 4.日本語によるレポート・Webインターフェイスの提供 5.ヘルプテスク 本サービスは、Panoraysのプラットフォームを使用し、SOMPOリスクマネジメントおよびエムオーテックスへの業務委託によりサービスが提供される。 SEMIサイバーセキュリティスコアリングサービスについて https://www.semi.org/jp/products-services/cybersecurity-scoring-service-jp |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「サイバーセキュリティスコアリングサービス提供開始」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| AI需要により300mmファブ生産能力は2028年にかけて69%成長へ |

|||||||||||||||||||||||||||||||||||||||

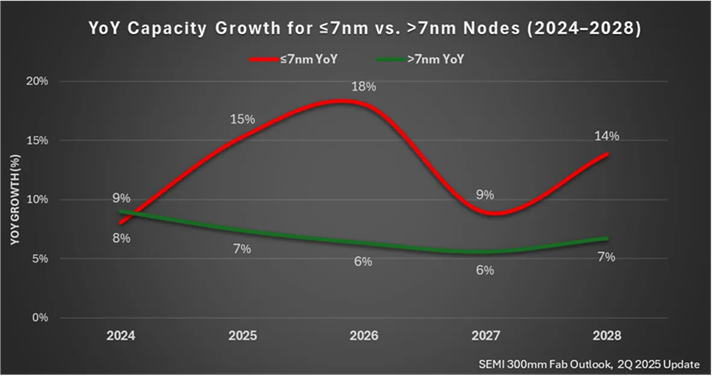

| SEMIは、全世界の前工程半導体ファブが生成AIによる需要増に対応して、生産能力の拡張を加速している。 世界の半導体製造業界は旺盛な成長を持続し、2024年末から2028年にかけて年平均成長率7%で生産能力が拡大し、過去最高水準となる月産1,110万ウェーハに達することが予測される。 この成長をけん引するのは、7nm以下の先進プロセス生産能力の継続的な拡大。この先進プロセス生産能力は、2024年の月産85万ウェーハから300mm生産能力全体の2倍に当たる14%の年平均成長率で拡大し、2028年には月産140万ウェーハまで約69%増加すると予測され、過去最高水準に達する見込み。 SEMIは、「AIは世界の半導体業界に変革を起こしており、先進的半導体生産能力の目覚ましい拡大をけん引しています。AIアプリケーションの急速な普及は、半導体エコシステム全体での活発な投資を促進しており、この業界が技術イノベーションの推進と先進的チップの需要急増における対応において、極めて重要な役割を担っていることを浮き彫りにしています。」  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「AI需要により300mmファブ生産能力は2028年にかけて69%成長へ」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年第1四半期の世界半導体製造装置販売額は前年同期比21%増 |

|||||||||||||||||||||||||||||||||||||||

| SEMIは、2025年第1四半期における半導体製造装置(新品)の世界総販売額が、前年同期比21%増となる320.5億ドル。前期比では5%の減少となり通常の季節変動に沿った動き。 SEMIは、「2025年の世界半導体装置市場は、堅調な第1四半期によってスタートした。現在進行中のAIブームが引き続きファブの拡張および装置販売を牽引し、業界が直面する地政学的な緊張、関税変動および輸出規制を巡る不確実性に対する回復力を示している。SEMIは各国政府と積極的に連携し、製造装置を含め数十億ドル規模になるファブ設備投資と先端製造業の長期的成功を支えるためには、政策の安定性が不可欠となることを提唱している。」  地域別の四半期装置販売額(10億ドル単位)と前期比/前年同期比は次の通り  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年第1四半期の世界半導体製造装置販売額は前年同期比21%増」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年第1四半期は通常の季節性変動だが、 関税の不確実性により変動パターンが変化する可能性も |

|||||||||||||||||||||||||||||||||||||||

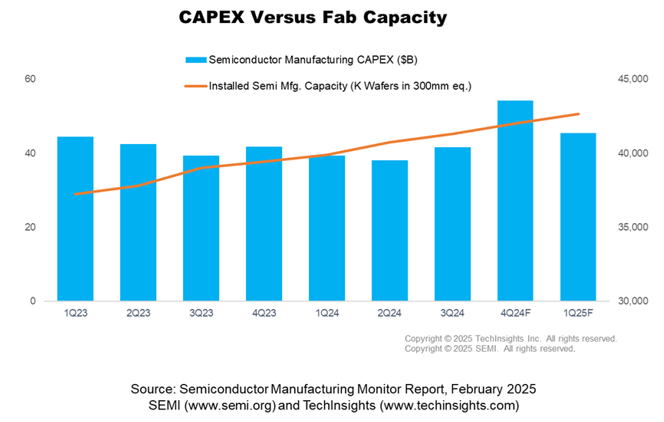

| SEMIは、TechInsightsと共同して、2025年の世界半導体製造産業が、通常の季節変動パターンで始まったことを発表した。ただし、関税の脅威が迫り、サプライチェーン戦略が変化する中、時間の経過とともに複数の業界分野で変則的な季節変動が生じる可能性がある。 電子機器の売上は2025年第1四半期に前期比で16%減少したが、前年同期比は横ばいであり、通常の季節変動パターンと一致。ICの売上は前期比で2%減少したが、AIとハイパフォーマンス・コンピューティングのインフラ投資が継続しており、前年同期比では23%の増加。 半導体設備投資は前期比で7%減少したが、前年同期比では27%増加。これは、半導体メーカー各社がAI駆動型アプリケーションに対応して、最先端ロジック、高帯域幅メモリ(HBM)、先進パッケージングへの投資を継続した。2025年第1四半期のメモリ関連設備投資は前年同期比57%と急増し、非メモリの設備投資も15%増加し、業界がイノベーションとレジリエンスに注力している。 ウェーハファブ装置(WFE)への投資額は、AI半導体利用の急拡大に向けた先進ロジック及びメモリ生産への投資が活発化し、2025年第1四半期に前年同期比19%増加し、第2四半期にはさらに12%の増加が見込まれる。テスト装置の売上は、AIとHBMチップのテストの複雑化と厳しい性能要件を反映して、2025年第1四半期に前年同期比56%増の急成長をし、第2四半期にも53%増が予測。組み立て及びパッケージング装置も、高集積化と先進パッケージングへの展開からの恩恵で2桁成長。 世界のウェーハファブ生産能力は増加傾向にあり、2025年第1四半期には300mmウェーハ換算で4,250万枚/四半期を超える見込み。これは前期比2%、前年同期比7%の増加。中国は引き続き他地域の生産能力拡大をリードしているが、今後はそのペースが緩やかになると予想。日本はパワー半導体製造への大規模投資、台湾は最先端ファウンドリの増産を背景に、四半期生産能力の増加率が最も高い地域となっている。 企業が貿易政策の不確実性とサプライチェーンの適応という二重の課題に対峙して行く中で、SEMIならびにTechInsightsは、2025年に業界が通常の季節変動パターンから外れた動きをすると予想。AIおよびデータセンターからの需要は明るい材料ですが、それ以外の分野では、市場が関税や地政学的な不確実性の変化に対応するにつれて、投資の先送りや需要の変化が見られる。  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年第1四半期は通常の季節性変動だが、関税の不確実性により変動パターンが変化する可能性も」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 半導体特化型eラーニングプラットフォーム 「SEMI University(日本語版)」を開設、販売開始 半導体の人材育成を目的 |

|||||||||||||||||||||||||||||||||||||||

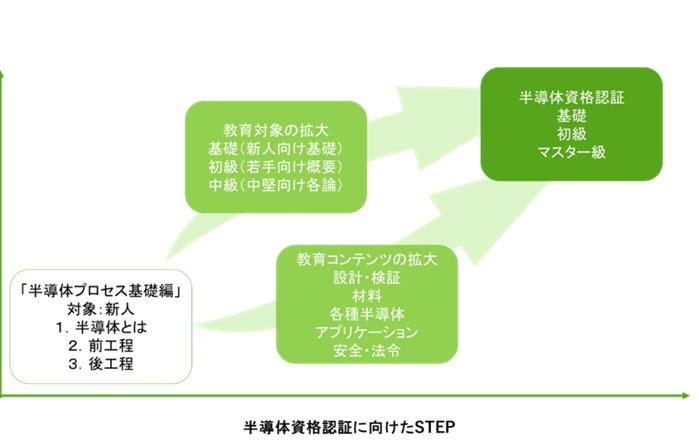

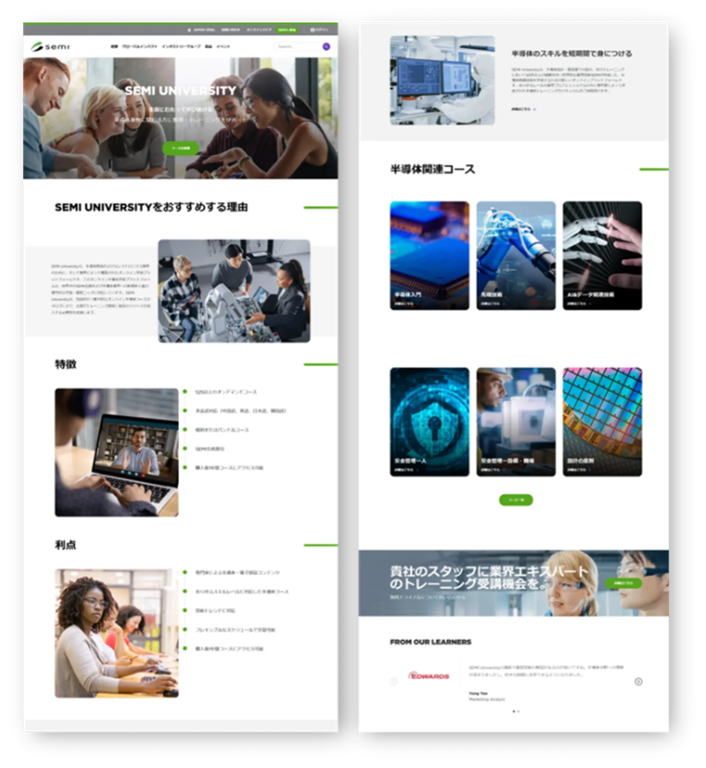

| SEMIは、SEMI Workforce Development(半導体人材育成活動)の一環として、半導体特化型eラーニングプラットフォーム「SEMI

University(日本語版)」を開設し販売を開始した。 【背景】 1兆ドルの半導体市場に向かう上で世界的な人材不足が課題となっている。 その課題に取り組むべく半導体設計・製造間での協力、およびトレーニングにおいて50年以上の経験を持つSEMI はeラーニングプラットフォーム「SEMI University(英語版)」 を2023年に開設し、約800の講座を提供している。 今回開設するSEMI University(日本語版)は、その知見を生かしつつ、日本のユーザーのニーズに合わせたオリジナルの教材を提供している。教材は、日本の半導体業界の第一線で活躍しているエンジニアや専門家により開発されている。半導体業界に従事するプロフェッショナルだけでなく、大学や高専など半導体を学ぶ学生にとっても実践的な教育を目指した構成。このプラットフォームでの講義提供に加え、将来的には半導体に関する資格認証システムの導入も検討している。  図1 SEMI University の目的  図2 半導体資格認証に向けたSTEP  SEMI University WEBページ 【SEMI Universityの特長】 1. 各講義の専門家によって設立されたオンライン教育(eラーニング)のプラットフォームが、企業・教育機関の研修・トレーニング開発における独自のリソースを投入する必要性を大幅に低減する。 2.新入社員からベテラン技術者、非技術者まで、幅広いジャンルとレベルをカバーする。すべての学習者が自分のペースで学べる。 3.理解度が確認できるテスト付き講義を提供。各講義終了前のテストにより、学習者の学習効果が評価できる。学習者は自身の理解度を確認し、必要に応じて再履修することができる。これにより、知識の標準化が図られ、企業や教育機関はより効果的な研修・教育を実現できる。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「半導体特化型eラーニングプラットフォーム「SEMI University(日本語版)」を開設、販売開始半導体の人材育成を目的」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年第1四半期の世界シリコンウェーハ出荷面積は2%増加 |

|||||||||||||||||||||||||||||||||||||||

| SEMIは、2025年第1四半期(歴年)の世界シリコンウェーハ出荷面積が前年同期比2.2%増の28億9,600万平方インチとなり、前期の31億8,200万平方インチから9.0%減となった。これは主に季節要因とサプライチェーン全体での在庫の累積が影響した。 SEMIは、「2025年第1四半期のシリコン出荷量は、300mmについては前年同期比6%増となりましたが、200mm以下については減少。300mmの出荷枚数は増加しているものの、レガシーデバイスの需要低迷は継続しており、在庫調整も出荷の減速に影響している。」  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年第1四半期の世界シリコンウェーハ出荷面積は2%増加」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2024年の半導体材料世界市場は675億ドルを記録 |

|||||||||||||||||||||||||||||||||||||||

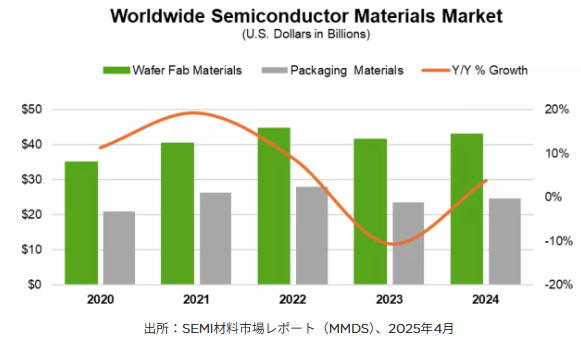

| SEMIは、2024年の半導体材料世界市場が、前年比3.8%増となる675億ドルであった。半導体市場全体の回復に加え、ハイパフォーマンスコンピューティングや高帯域幅メモリ製造向けの先進材料の需要が増加したことが、2024年における材料市場の成長を支えた。 2024年のウェーハプロセス材料の売上高は前年比3.3%増の429億ドル、パッケージング材料の売上高は前年比4.7%増の246億ドル。CMP、フォトレジスト、フォトレジスト関連材料の分野は、高度なDRAMや3D NANDフラッシュ、最先端ロジックICの製造プロセスの複雑化とステップ数の増加により、二桁の成長。シリコンウェーハとSOIウェーハを除くすべての半導体材料分野が前年比増。シリコンウェーハの需要は、特に成熟分野において業界の在庫調整が継続したため、2024年は7.1%の減少。  出所:SEMI材料市場レポート(MMDS)、2025年4月 地域別は、201億ドルを売り上げた台湾が、15年連続で世界最大消費地域。中国は前年比プラス成長を継続し135億ドルの売上で2位を維持し、韓国は105億ドルを消費して3位。日本を除くすべての地域が2024年に一桁台の成長。  |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2024年の半導体材料世界市場は675億ドルを記録」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 世界半導体製造装置販売額は2024年に1,170億ドルへ急増 |

|||||||||||||||||||||||||||||||||||||||

| SEMIは、2024年の半導体製造装置(新品)の世界総販売額が、前年の1,063億米ドルから10%増となる1,171億米ドル。 2024年には、世界の前工程装置市場が成長を遂げ、ウェーハプロセス用処理装置の売上は9%増、その他の前工程装置分野は5%増。主要因は、最先端および成熟ロジック、先進パッケージング、高帯域幅メモリ(HBM)の生産能力拡大に向けた投資の増加と、中国における大幅な投資増加。 後工程装置市場は、2023年まで2年連続の減少をしたが、2024年にはAIおよびHBMの製造の複雑化と需要の高まりを追い風に力強い回復を見せた。半導体業界が先進技術のサポートに力を入れていることを受けて、組立およびパッケージング装置の売上は前年比25%増、テスト装置の売上は同20%増となった。 SEMIは、「世界の半導体製造装置市場は2024年に10%増加し、わずかに落ち込んだ2023年から回復して、年間売上高は過去最高の1,170億米ドル。2024年の半導体業界によるチップ製造装置への投資は、地域ごとの投資動向、ロジックおよびメモリの技術進歩、AIアプリケーションからのチップの需要の高まりによる活況を反映」 地域別に見ると、中国、韓国、台湾が半導体製造装置への投資額で上位3市場を維持し、世界市場の74%を占めた。 中国、積極的な生産能力拡大と国内チップ生産強化を目的とした政府支援のイニシアチブを追い風に、投資額が前年比35%増の496億米ドル。 韓国、メモリ市場が安定し、HBMの需要が急増し、装置投資額は3%増の205億米ドル。 台湾、生産能力拡張にむけた需要の鈍化から、装置販売額は16%減の166億米ドル。 北米、国内製造および先端ノードへの注目度が高まり、半導体製造装置への投資額は14%増の137億米ドル。 東南アジアなどのその他地域、新興市場でのチップ生産の増加に支えられ、15%増の42億米ドル。 欧州、経済不振の影響で自動車および産業分野の需要が低迷し、装置投資額が25%減となる49億米ドル。 日本、主要な最終市場の成長鈍化に苦戦し、売上は78億米ドルと1%の微減。 ■2023-2024年半導体製造装置市場(地域別、単位10億米ドル)

|

|||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体製造装置販売額は2024年に1,170億ドルへ急増」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年のファブ装置投資額は1,100億ドルに到達の見込み |

|||||||||||||||||||||||||||||||||||||||

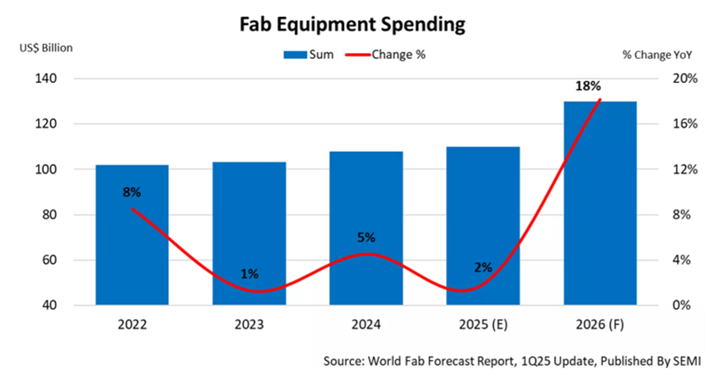

| SEMIは、世界の半導体前工程製造装置の投資額が、2025年に前年比2%増の1,100億ドルに達し、2020年から6年連続成長を記録する見込み。 2026年のファブ装置投資額は、18%増の1,300億ドルが予測。この投資をけん引しているのは、ハイパフォーマンスコンピューティング(HPC)やデータセンター拡大を支えるメモリ分野だけではなく、AIインテグレーションの拡大による、エッジ・デバイスの半導体使用量の押し上げ。 SEMI会長、「世界の半導体業界の製造装置投資額は6年連続で増加しており、AI関連チップの需要急増に対応するための増産に伴い、2026年の投資額は18%の大幅増となる状況。この設備投資の増加予測は、2025年と2026年の2年間に生産を開始する予定の約50の新規ファブが必要とする技能労働者を供給するために、人材開発に向けた活動を強化することが急務であることを示している。」  ロジック&マイクロプロセッサが半導体産業の拡大をリード ・分野別投資

国が地域別のファブ装置投資額を引き続きリード ・地域別投資

|

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年のファブ装置投資額は1,100億ドルに到達の見込み」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2024年第4四半期の世界半導体製造産業は好調な業績を記録 |

|||||||||||||||||||||||||||||||||||||||

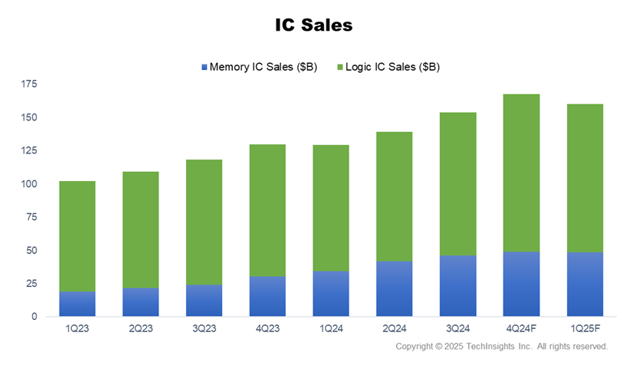

| SEMIは、2024年第4四半期の世界半導体製造産業が好調な業績を収め、主要業界セグメントのほとんどで前年同期比プラス成長となった。2025年の始まりにおける業界の見通しは、AI関連への積極的な投資による勢いがある一方で、季節性やマクロ経済の不確実性により、短期的には成長を妨げる恐れがあるため、用心深くも楽観的。 電子機器売上 2024年上期に減少した電子機器の売上は同年下期に回復し、年間では2%の増加。2024年第4四半期の電子機器売上は前年同期比で4%増加、2025年第1四半期は季節性の影響を受けて1%増となる見込み。 IC売上 2024年第4四半期に前年同期比29%増。AI需要でハイパフォーマンス・コンピューティング(HPC)およびデータセンター用メモリチップの出荷が増加しており、2025年第1四半期も前年同期比23%増と成長が続くことが予想。 半導体設備投資 2024年前半に減少を見せたが、第4四半期に回復、2024年通期では3%の成長。メモリの設備投資が引き続き成長を牽引し、2024年第4四半期には前年同期比では56%と急増。非メモリ分野の設備投資も2024年第4四半期に増加し前年同期比17%の上昇。2025年第1四半期の設備投資は、AIの発展に伴う高帯域幅メモリ(HBM)の生産能力拡大に向けた投資に支えられて前年同期比16%増と好調が続く見込み。 半導体製造装置セグメント 主に最先端ロジック、アドバンスト・パッケージング、HBMの生産能力拡大に向けた投資の増加により堅調。2024年第4四半期のウェーハファブ装置(WFE)の投資は、前年同期比で14%増加。2025年第1四半期のWFE販売額は260億ドルの予測。中国の投資は引き続きWFE市場で重要な役割を担うが、年末にかけて減少。また、後工程装置も2024年第4四半期に大幅な増加、テスト装置は前年同期比では55%増を記録。一方、組立・パッケージング装置は前年同期比で15%増。両セグメントとも、2025年第1四半期には前期比で6~8%の成長を示すことが予想。 ウェーハファブ生産能力 2024年第4四半期に世界全体で四半期当たり4,200万枚(300mm換算)を上回る記録、2025年第1四半期には4,270万枚近くまで増加を予測。ファウンドリおよびロジックの生産能力は、2024年第4四半期に前期比2.3%増加。 先端ノードの生産能力拡大により、2025年第1四半期に2.1%増加する見込み。メモリの生産能力は2024年第4四半期に1.1%増加し、HBMの旺盛な需要に牽引されて2025年第1四半期も同水準を維持。  半導体売上高  半導体設備投資とウエハFAB生産能力 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2024年第4四半期の世界半導体製造産業は好調な業績を記録」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| シリコンウェーハ世界出荷面積および売上高が2024年下半期から回復に転じる |

|||||||||||||||||||||||||||||||||||||||

| SEM)は、、2023年から下降サイクルに入ったシリコンウェーハの世界出荷面積が、2024年下半期から回復を始めた。2024年のシリコンウェーハの出荷面積は前年比2.7%減の122億6,600万平方インチ、販売額は前年比6.5%減の115億ドル。 2024年には、大量生産セグメントの最終需要が低迷したことにより、ファブ稼働率や特定用途向けのウェーハ出荷に影響を及ぼし、広範囲にわたり在庫調整が遅れた。2025年も引き続き回復し、下半期に向けてより力強い改善が見込まれる。 SEMIは、「生成AIと新しいデータセンターの建設は、高帯域幅メモリー(HBM)のような最先端のファウンドリやメモリデバイスを牽引してきましたが、その他のエンドマーケットは依然として過剰在庫からの回復途上です。多くの顧客が業績報告書で指摘しているように、産業用半導体市場は依然として大幅な在庫の調整局面にあり、これが世界中のシリコンウェーハの出荷に影響を与えています。」 半導体用シリコンウェーハ市場の年次動向

本リリースで用いている数値は、ウェーハメーカーよりエンドユーザーに出荷された、バージンテストウェーハ、エピタキシャルウェーハを含むポリッシュドウェーハおよびノンポリッシュドウェーハを集計。半導体用シリコンウェーハの出荷面積のみとなり、太陽電池用は含まれない。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「シリコンウェーハ世界出荷面積および売上高が2024年下半期から回復に転じる」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| 2025年に建設開始予定の新規半導体工場は18棟 |

|||||||||||||||||||||||||||||||||||||||

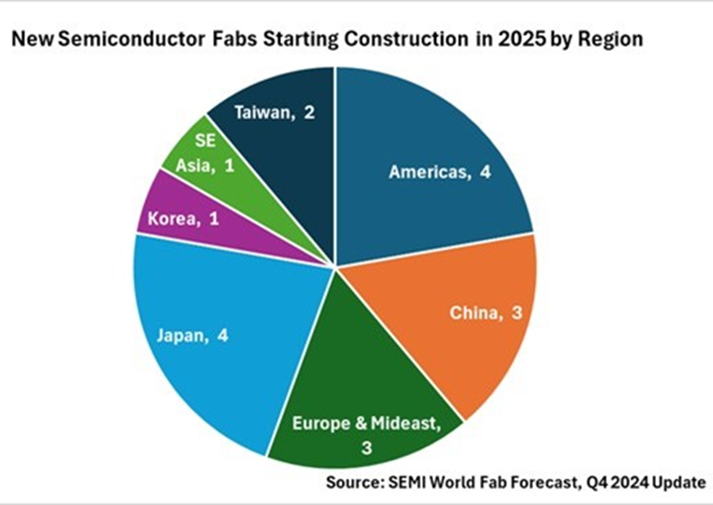

| SEMIは、2025年に18棟の新規半導体工場建設プロジェクトが開始されるとの予測。新規プロジェクトには3棟の200㎜設備と15棟の300㎜設備が含まれており、その大半は2026年から2027年の稼働開始を予定。 2025年には、米国と日本でそれぞれ4つのプロジェクトが予定されており他の地域をリード。中国とヨーロッパおよび中東地域はそれぞれ3つの建設プロジェクトにより同率3位に位置。台湾は2つ、韓国と東南アジアはそれぞれ1つのプロジェクトが予定。  SEMは、「半導体産業は、進化を続ける世界的需要に対応するため、最先端技術と主流な技術の両方に対する投資が求められるという極めて重要な局面を迎えています。生成AIとハイパフォーマンス・コンピューティングが最先端のロジックとメモリ分野の進歩に拍車をかける一方で、主流のノードは自動車、IoT、そしてパワーエレクトロニクスといった重要なアプリケーションを支え続けています。2025年に予定されている18棟の新規半導体工場の建設は、イノベーションとさらなる経済成長に向けた業界の貢献を示しています。」 2023年から2025年は、世界の半導体業界において97棟の新しい量産工場の稼働開始が予定。これは2024年の48棟のプロジェクトと2025年に予定されている32棟のプロジェクトを含み、ウェーハサイズは300㎜から50㎜。 先端ノードが半導体産業の拡大を牽引 2025年の半導体生産能力はさらに加速し、年率6.6%の成長率で月産3,360万枚(wpm)になると予測。この拡大は、HPCアプリケーションにおける最先端ロジック技術とエッジデバイスにおける生成AIの普及拡大による。 半導体業界は、大規模言語モデル(LLCs)の計算需要の拡大に対応する、先端計算能力の構築への取り組みを強化。チップメーカーは先端ノード(7nm以下)の生産能力を積極的に拡大しており、2025年には30万wpm以上増加し合計220万wpmになると予想され、業界をリードする年率16%の成長が見込まれる。 中国のチップ自給戦略と、自動車およびIoTからの需要予想に後押しされ、2025年の主流のノード(8nm~45nm)は1,500万wpmのマイルストーンを突破し生産能力はさらに6%増加すると予測。 成熟した技術のノード(50nm以上)は市場の回復の遅れと稼働率の低さを反映して、より保守的な拡大を見せています。2025年のこの分野での生産能力は5%成長し、1,400万wpmに達するという予測。 ファウンドリ分野は引き続き力強い生産能力増加を維持 ファウンドリのサプライヤーは半導体設備購入において主力となり続ける。ファウンドリ分野では生産能力が年率10.9%増加し、2024年の1,130万wpmから2025年には記録的な1,260万wpmになると予測。 メモリ分野全体では2024年には3.5%、2025年には2.9%と緩やかな成長となり、着実な生産能力の拡大が見られる。しかし、生成AI需要の高まりがメモリ市場に大きな変化をもたらす。高帯域幅メモリー(HBM)が顕著な急成長を遂げ、DRAMとNANDフラッシュ分野の間で生産能力の成長傾向に乖離が生じる。 DRAM分野は力強い成長を維持すると予想され、2025年には前年比約7%増の450万wpmとなる一方で、3D NANDの設置能力は5%増の370万wpmとなる見込み。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「2025年に建設開始予定の新規半導体工場は18棟」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||

| SEMICON Japan 2024延べ来場者数 |

|||||||||||||||||||||||||||||||||||||||

※延べ来場者数は、日ごとの来場者・出展者数を含みます。 ※実来場者数は、複数日に来場した来場者の重複を除いた人数です。出展者は含みません。 |

|||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMICON Japan 2024延べ来場者数」参照。 ↑TOP |