| SEMIプレスリリース 2023年12月15日更新 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ■INDEX |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMI、世界半導体製造装置の2023年末市場予測を発表 2025年の半導体製造装置市場は過去最高の1240億ドルへ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

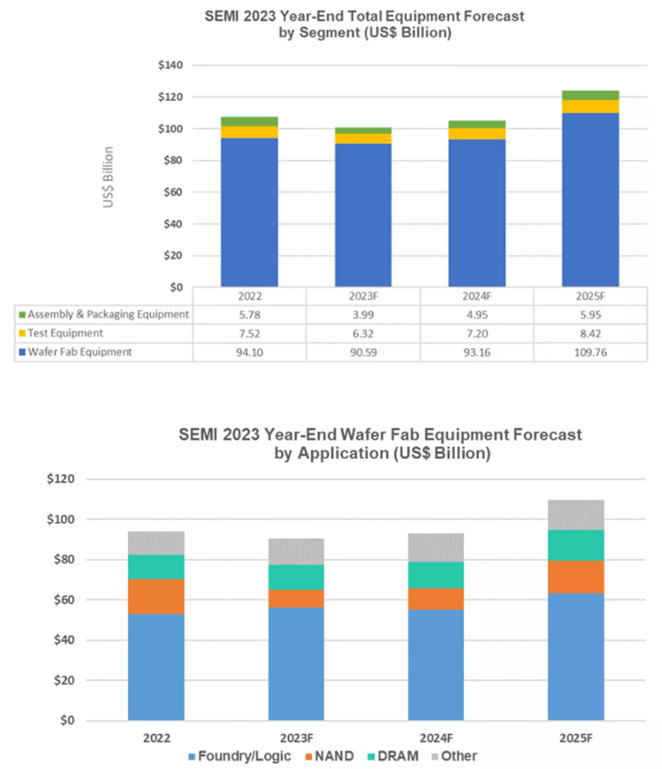

| SEMIは、SEMICON Japan 2023において、世界半導体製造装置の2023年末市場予測を発表した。2023年の半導体製造装置(新品)の世界販売額は1000億ドルに到達し、過去最高であった2022年の1074億ドルからは6.1%減少となる見込み。2024年には半導体製造装置市場は成長を回復し、2025年には前工程と後工程の両分野の増進により新記録となる1240億ドルに到達することが予測。 SEMIのプレジデント兼CEOであるAjit Manochaは、「半導体市場には周期性があり、2023年には短期的に落ち込む見込みです。2024年は回復への転換期となり、2025年は生産能力拡大と新規ファブ建設、そして先進テクノロジーおよびソリューションからの需要増によって、力強い回復を見せるでしょう」 分野別販売額 ウェーハファブ装置分野(ウェーハプロセス処理装置、ファブ設備、マスク/レチクル製造装置)の販売額は2022年に940億ドルの過去最高額を記録した後、2023年は3.7%減の906億ドルが見込まれる。この減少率は、SEMIが今年年央に予測していた18.8%減からは大幅な改善となる。上方修正は、主に中国の旺盛な装置支出によるもの。2024年はメモリ生産能力の拡大が限定的であり、また成熟テクノロジーの生産能力拡大も一時休止するため、情報修正された2023の金額からは3%の穏やかな成長となる。2025年は、新規のファブ計画、生産能力拡大、テクノロジーアップグレードによって、投資額は1100億ドル近くまで増加することが予測される。 2022年から始まった後工程装置分野の販売額減少は、マクロ経済ならびに半導体需要の軟化によって2023年も継続した。2023年の半導体テスト装置の販売額は、前年比15.9%減の63億ドル、また組み立ておよびパッケージング装置分野の販売額は、31%減の40億ドルとなる見込み。2024年には、テスト装置が13.9%、組み立ておよびパッケージング装置が24.3%の増加に転じることが予測される。後工程分野の成長は2025年にも持続し、テスト装置の売上高は17%増、組み立て及びパッケージング装置の売上高は20%増が予測されている。 アプリケーション別販売額 ウェーハファブ装置の販売額の半分以上を占めるファウンドリおよびロジック分野では、最終製品市場が軟調であるにもかかわらず、2023年の販売額が6%増の563億ドルを記録する見込み。2024年は、成熟テクノロジーの生産能力拡大が減速し、最先端テクノロジーの投資が改善する結果、全体では2%減となることが予測。2025年には、生産能力投資の拡大と新しいデバイスアーキテクチャーの導入により、15%増の633億ドルが予測される。 予想されていた通り、2023年のメモリ関連の設備投資は、もっとも大幅な減少を見せる。NAND装置の販売額は、2023年に49%減の88億ドルとなる見込みですが、2024年は21%の急増を示し107億ドルへ、また2025年はさらに51%増加して162億ドルへと成長することが予測される。DRAM装置の販売額には変化が見られず、2023年は1%増、2024年は3%増となる見込み。2025年には、テクノロジーマイグレーションの継続と超広帯域メモリ(HBM)需要の拡大にけん引されて、DRAM装置の販売額は20%増の155億ドルとなることが予測される。 地域別販売額 中国、台湾、韓国が2025年までの期間は、設備投資の上位3カ国にとどまる。この間、中国の装置購入額は上昇を続け、首位を維持する。中国への装置出荷額は、2023年に過去最高の300億ドルを超え、他地域との差を広げる見込み。2023年の設備投資額は、ほとんどの地域が、2023年に減少後、2024年に上昇するが、中国は2023年に多額の投資をした後、2024年は若干の縮小となる。 次のグラフに、分野別およびアプリケーション別の市場規模(十億米ドル単位)を示します。  (出典:SEMI半導体製造装置市場統計レポート年間購読、2023年12月) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMI、世界半導体製造装置の2023年末市場予測を発表 2025年の半導体製造装置市場は過去最高の1240億ドルへ」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

第47回「SEMICON JAPAN 2023」 「つかめ、未来を。つくれ、時代を。」をテーマに明日より開催 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12月13日〜15日、東京ビッグサイトで開催。 製造技術、装置、材料をはじめSMARTアプリケーション、人材育成まで広くカバー DI&Eセッション「Women in Business」も初開催 SEMIジャパン は、2023年12月13日(水)から15日(金)までの3日間、東京ビッグサイトにおいて、世界を代表するエレクトロニクス製造サプライチェーンの国際展示会「SEMICON Japan 2023」を開催。本年は開催規模を東京ビッグサイトの東展示場すべてに拡張し、半導体産業における製造技術、装置、材料をはじめ、車やIoT機器などのSMARTアプリケーションに加え、半導体産業を支える人材育成までをカバーする。 また、本年はSEMICON Japanとして初となるDI&Eセッション、「Women in Business」を開催。 本年の開催規模および開催概要は下記の通りです。 SEMICON Japan 2023 開催規模([ ]内は昨年実績) 展示会出展者数(社/団体、共同出展者含む):961[673] 出展小間数(小間):2,265[1,677] 出展国数(国/地域): 19[11] 来場者数見込み(人): 延べ来場者数 60,000[51,480] SEMICON Japan 2023 開催概要 会期: 2023年12月13日(水)〜15日(金) 会場: 東京ビッグサイト 東展示場 主催: SEMIジャパン 開催回数: 第47回 Web: https://www.semiconjapan.org/jp SEMICON Japan 2023の展示会、セミナー/イベントへ参加するには、SEMICON Japanの公式Webサイト(https://www.semiconjapan.org/)にて事前申込が必要。 イベント、パビリオン、企画展示について 「SEMICON Japan 2023」の展示会場は、東京ビッグサイトの東展示棟。加えて同時開催イベント・パビリオン・企画展示が下記のように設置される。 第2回「APCS(Advanced Packaging and Chiplet Summit)」(東展示棟1〜3ホール) 半導体パッケージングおよび実装分野の最新技術の展示と、国内外キーパーソンによる講演、ネットワーキングを組み合わせた、2022年に初開催の大型イベント。第2回開催の2023年のテーマは「半導体パッケージング業界の新時代、進化の方向性」です。 第7回 FLEX Japan 2023(東展示棟2ホール) 2023年のテーマは「サステナビリティがつくるビジネス新時代」。軽く・薄く・曲がるフレキシブルエレクトロニクスとリジッドなシリコン半導体のハイブリッド技術とその応用を、展示とカンファレンスの両面から議論します。今サステナビリティが、プリンテッドエレクトロニクス(フレキシブルデバイス製造技術のひとつ)業界の新たなビジネスチャンスとして注目されています。 第6回 SEMI Smart Mobility パビリオン(東展示棟6/7ホール) 中国の自動車メーカーHuman Horizons社「HiPhi Z」の車両展示を日本で初めて行ないます。BEV車両として新しいエンターテイメントを含む自動車のあり方についての提案を是非ご覧下さい。併設して、Audi A8とTesla Model3のドライブコンピュータユニットを展示します。それぞれの会社の設計、作り方の違いを見ていただけます。 第4回 量子コンピューティングパビリオン(東展示棟6/7ホール) 量子コンピュータ業界と半導体業界のコラボレーションの土台作りとして、半導体業界の方々に量子コンピューティングの業界、技術、製品、企業を紹介。超電導量子チップ、半導体量子チップも展示されます。会場内ステージでは「量子コンピューティングフォーラム」も開催。 パワーエレクトロニクスパビリオン(東展示棟6/7ホール) パワーデバイス・モジュール・システム・回路を包括し、パワーエレクトロニクス全体を対象にしたパビリオンです。実用化を見据えた研究をおこなう大学・研究所も出展。 環境省パビリオン(東展示棟6/7ホール) 脱炭素社会の実現に向けて、電力ロスを大きく改善出来る次世代パワー半導体の実用化および普及拡大が大きく期待されています。現在環境省が推進する、高品質窒化ガリウム(GaN)の取り組みについて、産官学連携による成果や将来への展望、課題等を展示。 分解展示コーナー(東展示棟6/7ホール) 歴代機種のiPhone、Huawei社の新型スマートフォン「Mate60 Pro」や2か国の自動車用ドライブコンピューターの分解品をそれぞれ展示。微細化技術の進展に伴う、性能進化など、解説パネル付きで展示します。今や多くの人の必需品でもあるスマートフォンと自動車電装品の比較を是非ご覧ください。 主なセミナーとイベントについて 「SEMICON Japan 2023」では連日様々なセミナー・イベントが開催されます。各日程プログラムのハイライトは下記の通りです。 12月13日(水) ・オープニングセレモニー&キーノートパネル「半導体の未来:世界の潮流と日本の戦略」 時間:10:30-12:00 会場:SEMICON Japan SuperTHEATER(東展示棟2ホール) 登壇者: 自由民主党 衆議院議員 半導体戦略推進議員連盟 会長 甘利 明氏 Rapidus 取締役会長 東 哲郎氏 Ajit Manocha SEMI President & CEO モデレータ:SEMIジャパン代表 浜島正彦 ・半導体エクゼクティブフォーラム「来るべき半導体1兆ドル市場に向けた各社の成長戦略」 半導体市場は2030年には1兆ドル規模に達するとも言われています。産業界のリーダーが各社の成長戦略を探り、半導体産業の未来を展望します。(2部構成) 12月14日(木) ・Bulls & Bears「2024年からの市場成長のドライバとリスク要因」 半導体製造装置をカバーする国内トップ証券アナリストにご登壇いただき、2024年以降の装置市場の成長再開を読み解きます。 ・「日本半導体産業の発展に向けて:半導体を取り巻く先端開発」 デジタル化の急速な進展、AI、グリーンエネルギー、EVの爆発的な半導体需要を背景に、半導体市場はめざましいほどに成長を続けている一方で、数年のうちにその規模まで達するために、サプライチェーンが抱える課題が浮き彫りになっています。産業界のリーダーが各社の成長戦略を探り、半導体産業の未来を展望します。 12月15日(金) ・「半導体テクノロジーシンポジウム:ALL Japanによる半導体人材」 半導体業界の発展に欠かせない人材育成について産、官、学のキーパーソンが課題を掘り下げ、取り組み事例の共有や課題解決策のパネルディスカッションを行います。 ・「半導体製造装置企業の成長戦略:トップシェア装置メーカーの技術と市場のビジョン」 本セッションでは、日本の装置業界を代表するグローバル企業の経営トップが、世界の半導体製造に欠かせないポジションを築き上げた独自のビジョンを語ります。 ・TECH CAMP ハッカソン成果発表会「若手社員による10年後のイノベーション」 「10年後のためのイノベーション」をテーマとするHackathon を中心に、セミナー、交流会を通じた 多角的なプログラムで学ぶ集中講座。ここでしか会えない人々とのつながりの拡大から新しい価値を生み出す体験の3日間、その成果を発表します。 ・グランドフィナーレパネル「半導体1兆ドル市場実現への道」 半導体市場は2030年には1兆ドルに到達するとも言われています。グランドフィナーレでは、短期間で2倍近い成長を達成するために乗り越えるべき課題を議論。第1部では、半導体の新たなアプリケーションを創造し続ける企業から、その未来に対する展望を、第2部では、日本政府、半導体製造業界、アカデミアを代表するビジョナリーにご登壇いただき、1兆ドル市場を目指す半導体業界への提言を発信していただきます。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「第47回「SEMICON JAPAN 2023」「つかめ、未来を。つくれ、時代を。」をテーマに明日より開催」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2023年第3四半期の世界半導体製造装置販売額は前年同期比11%減 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

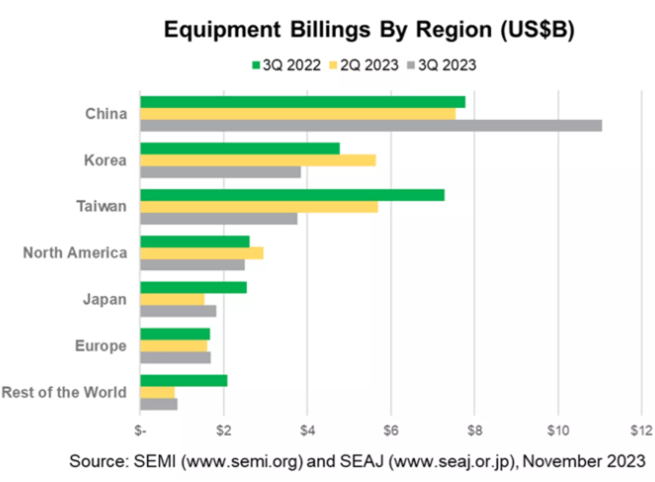

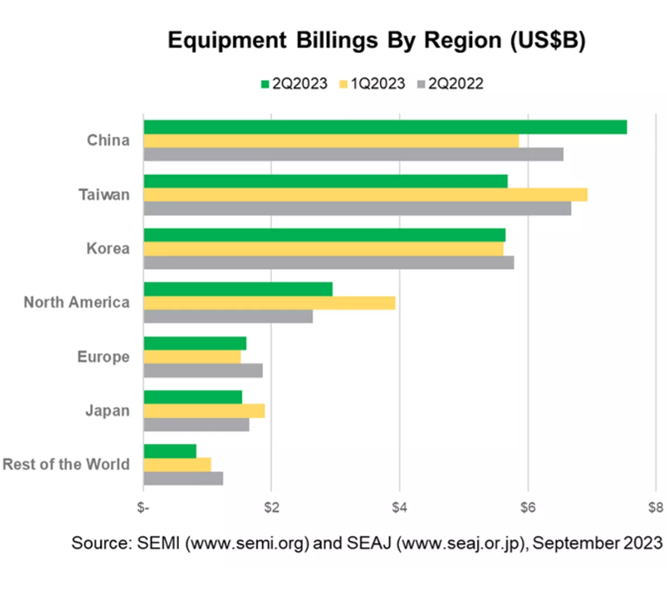

| SEMIは、半導体製造装置(新品)の2023年第3四半期の世界総販売額が256億ドルとなった。これは前年同期比で11%減、前期比は1%減。 SEMIは、「2023年第3四半期の製造装置販売額の落ち込みはチップ需要の軟化によるものです。しかし、中国は成熟ノード技術に対する強い需要と購買力を示しており、これは業界の長期的な回復力と成長の可能性を示しています」  地域別の四半期装置販売額(10億ドル単位)と前期比/昨年同期比成長率は次の通り  出所: SEMIおよび SEAJ, 2023年11月 注: 数字を丸めているため合計値が合わない場合がある。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2023年第3四半期の世界半導体製造装置販売額は前年同期比11%減」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMI日本地区におけるスタンダード各賞受賞者発表 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 〜2023年度SEMIジャパン国際協力賞はダイヘン 石井 晶 氏、SEMIジャパン功労賞はキオクシア 冨田 寛 氏が受賞〜 SEMIは、2023年度の日本地区SEMIスタンダード各賞の受賞者を下記の通り発表。 「SEMIジャパン国際協力賞」(SEMI Japan International Collaboration Award) ・株式会社ダイヘン 石井 晶 氏 「SEMIジャパン功労賞」(SEMI Japan Honor Award) ・キオクシア株式会社 冨田 寛 氏 授賞式は、2023年12月13日(水)〜15日(金)に東京ビッグサイトで開催される「SEMICON Japan 2023」、12月14日(木)の「SEMIスタンダード・フレンドシップパーティ&授賞式」の席上で行われる。 「SEMIジャパン国際協力賞」は、言語・文化の違いを克服し国際組織間の調整、国際間の大きな課題解決に特段の貢献があった個人またはグループに贈られる賞で、本年度は石井 晶氏に授与。 「SEMIジャパン功労賞」は日本地区スタンダード委員会委員また技術委員会幹事を表彰するもので、委員会の新設・改廃・再編もしくは多くのタスクフォースの設立、長年にわたり技術委員会委員として、また、幹事として活躍された方に贈られる賞で、本年度は冨田 寛氏に授与。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMI日本地区におけるスタンダード各賞受賞者発表」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMIおよび国際規制適合委員会、PFAS Explainer日本語訳を公開 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 〜12月14日(木)13時〜17時、「SEMICON Japan 2023」にて関連セミナーも実施〜 SEMIジャパンは、「国際規制適合委員会(ICRC)」と協業し、「PFAS Explainer(半導体製造におけるPFAS基礎情報)」の日本語訳を公開した。PFAS Explainerは、SEMI PFAS WGのメンバーによって作成され、当WGの監督下で維持されている。初版は2023年6月に発行。 当WGでは、半導体製造業界に関連するPFASの議論において規制や代替物質、半導体業界への影響などの 重要な点を説明することに加え、その他の点に関しても詳細に説明し、明確かつ簡潔にPFAS Explainerを作成しています。PFAS Explainerは半導体製造装置に組み込まれるコンポーネントや半導体製造設備に組み込まれる装置に焦点を当てて、半導体製造サプライチェーンの企業にPFASに関する基本的な情報と詳細な情報を全7部の構成で提供。 なお、2023年12月13日(水)〜15日(金)に東京ビッグサイトで開催されるSEMICON Japan 2023では、ICRCのコーディネーションにより「国際EHS規制適合セミナー 規制強化の動きが進むPFAS、F-gas規制等の動向とサプライチェーンへの影響」を開催し、欧米を中心に進められるPFASの規制強化の動向と最新情報を説明。 このセミナーの開催日時は、12月14日(木)13:00〜17:00であり、オンラインでも視聴が可能です。 SEMICON Japan 2023の展示会、セミナー/イベントへ参加するには、SEMICON Japanの公式Webサイト( https://www.semiconjapan.org/ )にて事前申込が必要です。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMIおよび国際規制適合委員会、PFAS Explainer日本語訳を公開」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMIおよび半導体気候関連コンソーシアム、 APACにおける低炭素エネルギー源創出加速をめざし 新たなエネルギーコラボレイティブを設立 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| COP28 2023 国連気候変動会議で新組織のスポンサー、パートナー、ミッションを発表 SEMおよび半導体気候関連コンソーシアムは、世界の半導体産業による炭素排出量削減を目指して、アジア太平洋地域における低炭素エネルギー源設置に対する障害の理解および除去のためのSCCエネルギーコラボレイティブ(SCC-EC)を設立しました。SCC-ECには業界のリーディングカンパニーが参画し、同地域の低炭素エネルギー源設置に向けた優先事項についての見解を提供。 SCC運営評議会メンバーでSCCスコープ2ワーキンググループのスポンサーである、DuPontは、「各社のリソースを共有し、半導体産業のサステナビリティの基盤となるこの作業をただちに開始することが、今後5年から10年のうちに低炭素エネルギーの広範な利用を実現する上で重要となる。SCCが特定した重要な行動領域のひとつが、アジア太平洋地域における低炭素エネルギーに対する計画と行動の欠如です。SCCエネルギーコラボレイティブは、その利用拡大へむけた投資を加速する一助となる」 SCC-ECの活動は、ラウンドテーブル会議や実態調査セッションに参加するスポンサー企業によって支えられます。設立時のスポンサーは以下の各社です: ・Applied Materials ・AMD ・ASE ・ASML ・JSR ・Lam Research ・Macquarie Group ・Samsung Electronics ・TotalEnergies ・TSMC McKinsey & Companyは、SCC-ECのナレッジパートナーとして、事実に基づいた分析とサポートを提供。 SEMIは、「半導体のバリューチェーンとその川下のパートナーや顧客の市場は、低炭素エネルギー導入の加速において極めて重要な役割を担っている。この分野の排出削減目標を達成するためには、野心と行動を一段階引き上げなければなりません。SCC-ECは低炭素エネルギーの利用拡大のスピードと規模の増進という目標にフォーカスした組織です」 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMIおよび半導体気候関連コンソーシアム、APACにおける低炭素エネルギー源創出加速をめざし新たなエネルギーコラボレイティブを設立」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界半導体製造産業は2023年第4四半期より回復へ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

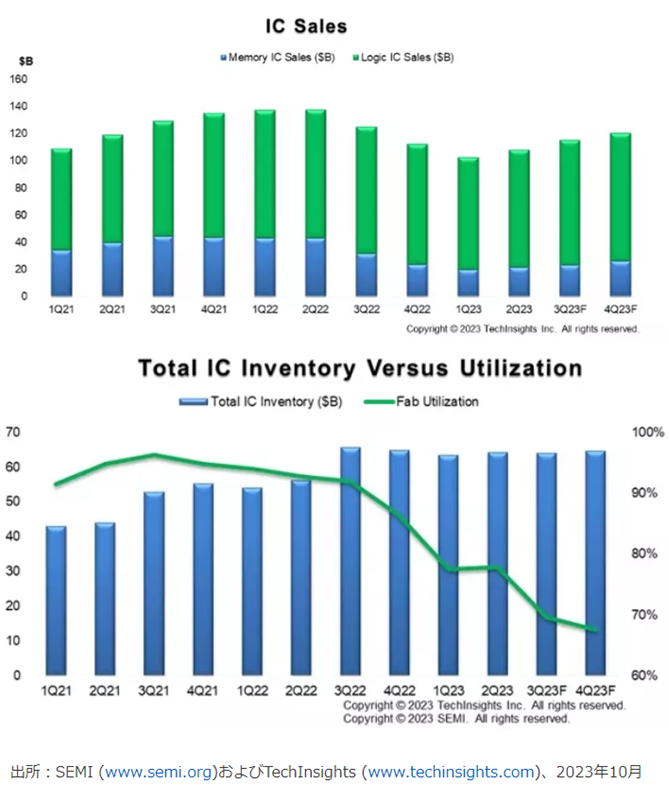

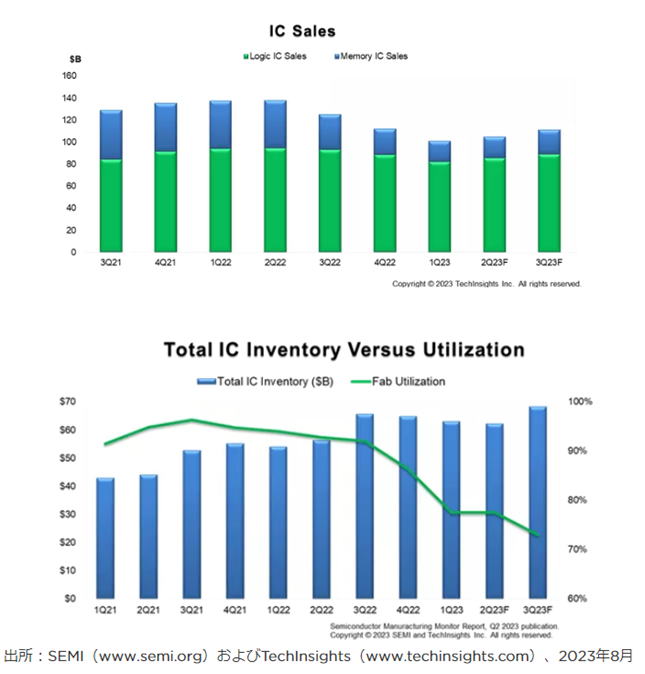

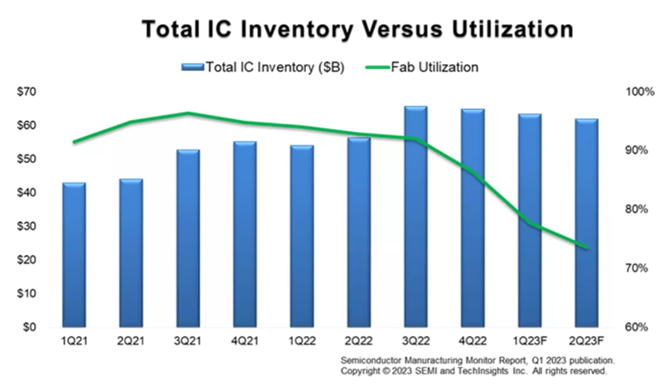

| SEMI、TechInsightsは、世界の半導体製造産業の2023年第4四半期は回復に向かっており、2024年の継続的な成長の土台が整うとの予測を示した。 電子機器の売上高は2023年第3四半期の前期比7%成長から、さらに2023年第4四半期には22%増を記録する見込み。IC売上高は、最終製品需要の改善と在庫の正常化に伴い、2023年第3四半期の7%増に続き、2023年第4四半期は4%増となることが予測される。 電子機器ならびにICの売上高が改善する一方で、半導体製造の指標は依然として軟調。ファブ稼働率および設備投資は今年後半も下降が続く。2023年の設備投資が非メモリの設備投資がメモリを上回る予測だが、非メモリの投資額も減少傾向。2023年第4四半期の設備投資の総額は2020年第4四半期の水準に留まる。 半導体製造装置の売上高は設備投資と一致した減少を示しているが、ウェーハファブ装置の売上高の落ち込みは今年予測されていたよりもかなり小幅となっている。さらに、後工程装置の売上高は2023年第4四半期に上昇する見込み。 TechInsightsは「半導体市場は過去5四半期にわたり減少を続けたが、生産調整がサプライチェーン全域で効果を上げた結果、2023年第4四半期には成長が回復する見込み。半導体前工程製造装置の売上高についてはIC市場を上回る成績が続いており、政府の産業支援と受注残の処理に支えられて、来年にかけて好調が続くことが予測される」 SEMIは「2023年後半はファブ稼働率が下がり、設備投資も後退、後工程装置の売上高は2023年第4四半期に底を打つと予測。チップ製造業にとって、これが重要な転機となり、下降期からの回復し2024年の成長を勢いづける兆候となる」  |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体製造産業は2023年第4四半期より回復へ」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

シリコンウェーハの世界出荷面積、2023年の減少から2024年には回復へ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2023年のシリコンウェーハ世界出荷面積は125億1200万平方インチと14%減少し、過去最高だった2022年の145億6500万平方インチから落ち込むものの、ウェーハおよび半導体需要が回復することによる在庫レベルの正常化に伴い、2024年には回復する出荷予測。半導体需要の継続的な低下と厳しいマクロ経済状況が2023年の落ち込みを後押。 人工知能(AI)、ハイパフォーマンス・コンピューティング(HPC)、5G、自動車、産業用アプリケーションをサポートするためにシリコン需要が増加するにつれて、ウェーハ出荷枚数は過去最高を更新し、2024年の反発の勢いは2026年まで続くと予想。  (出典:SEMI 2023年10月) *非研磨ウェーハおよび再生ウェーハを除く *出荷量は半導体用途のみで、太陽電池用途は含まず |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「シリコンウェーハの世界出荷面積、2023年の減少から2024年には回復へ」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

第47回「SEMICON Japan 2023」 本日より入場登録・セミナー受付を開始 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、2023年12月13日(水)〜15日(金)に東京ビッグサイトで開催する、世界を代表するマイクロエレクトロニクス製造サプライチェーンの国際展示会「SEMICON

Japan 2023」の入場登録およびセミナー・イベントの受け付けを、本日10月18日(水)より開始。 半導体製造工程の全域にわたる2,000以上のブースをはじめとして、昨年を上回る規模での開催を予定している。また、注目を集めた昨年に続いて、半導体パッケージングおよび基盤実装分野のトッププレイヤーが集結する「Advanced Packaging and Chiplet Summit (APCS)」を今年も同時開催する。展示、イベントそしてセミナーを通じて、世界の半導体サプライチェーン産業の最新技術と市場動向を知る絶好の機会を提供する。 会場は昨年よりさらにスペースを拡張して、東京ビッグサイト東展示棟全体の1−8ホールで開催する。今年の目玉となる企画展示・セミナーは以下の通り。 <業界の第一線で活躍するスピーカーによるキーノート講演> 自由民主党半導体戦略推進議員連盟会長の甘利 明氏、Rapidus株式会社取締役会長の東 哲郎氏が登壇予定。さらに、先端半導体の研究開発で話題を集めるIBM ResearchのDario Gil(ダリオ・ジル)氏をはじめ、Intel、アプライドマテリアル、imec、ソニーセミコンダクタソリューションズなど、グローバル半導体産業に関わるトッププレイヤーが議論を展開する。 <人材開発&スタートアップ支援の展示・イベント> ・半導体関連の研究成果の発表の中から優れた研究を表彰する 「アカデミアAward」を2022年に続いて第2回を開催する。 ・高専生の若きアイデアにあふれた技術や研究成果を展示する「The 高専」 ・多様性、公平性、包括性のパネルディスカッション「Women in Business」 ・若手社員による3日間のハッカソン「TECH CAMP」 ・スタートアップ企業エリア ・東京大学松尾研究室の協力によるセッション <マイクロエレクトロニクス製造サプライチェーンの市場を俯瞰する講演・セミナー> ・国内トップ証券アナリストによる人気セッション「Bulls & Bears」 ・SEMIマーケットフォーラム ・半導体材料市場セミナー <国際的な政策・法規制、サステナビリティについて議論するセッション> ・業界の本格的な会合として初めての「半導体サステナビリティフォーラム」 ・国際EHS規制適合セミナー <リアルイベントならではのリアルなコミュニケーションの場> ・人気YouTuber「ものづくり太郎」氏によるトークセッション ・e-Sportsスタープレイヤーを招いたスペシャルイベント ・来場者参加によるネットワーキングイベント <半導体の進化が実現する新しいライフスタイルの提案「SEMICON STUDIUM」> 体験型インスタレーション、4足歩行ロボット、空飛ぶクルマ、e-spotsなどの最新テクノロジーを体感できる企画展示を予定している。 さらに、歴代のiPhoneを分解して内部を紹介する「iPhone LIVE分解ショー」や次のコンピューターアーキテクチャとして注目が続いている量子コンピューターをテーマにした「量子コンピューティングフォーラム」など、数々の見逃せない企画を用意。 SEMICON Japan 2023の展示会、セミナー/イベントへ参加するには、SEMICON Japanの公式Webサイト( https://www.semiconjapan.org/ )にて事前申込が必要。 ■SEMICON Japan 2023について 持続可能性、サプライチェーンマネジメント、人材育成、その他業界の重要課題に関する最新動向や革新的技術に関するインサイトを深めるために開催されるイベントです。エレクトロニクスの設計・製造エコシステム、アカデミア、政府からオピニオンリーダーを招き、基調講演やビジネスセミナーを主催しています。日本での開催は2023年で47回目を迎え、第1回開催時から時代の先端を担う半導体テクノロジーとその動向を日本の皆さまに紹介しています。近年は、DX時代を支える先端技術のコアとしての半導体を主軸に、半導体産業における製造技術、装置、材料をはじめ、自動車やIoT機器、医療機器などの応用分野まで、国内でも類を見ない幅広いトピックをカバーするイベントとして展開しています。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「第47回「SEMICON Japan 2023」 本日より入場登録・セミナー受付を開始」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界の200MMファブ生産能力が2026年までに過去最高を更新 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

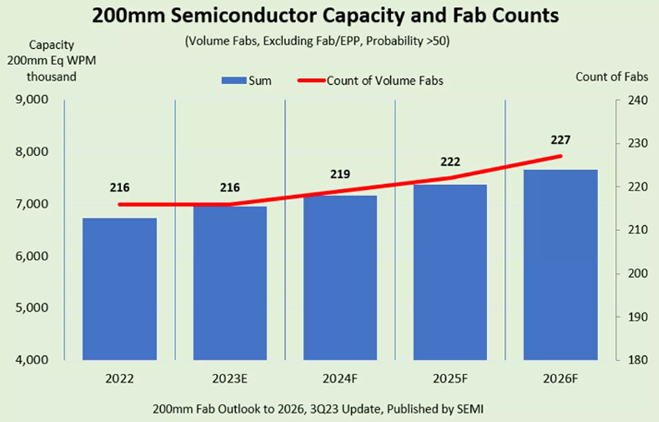

| SEMIは、半導体メーカー各社が2023年〜2026年までの期間にEPIを含む12の新規200mmファブを建造し、結果、200mmファブの生産能力は全世界で14%増の月産770万枚に達し、過去最高を更新するとの予測。 コンシューマ、車載、産業用電子機器に不可欠なパワーおよび化合物半導体が200mm投資の最大の原動力となっている。特にEVのパワートレイン用インバータと充電ステーションの発展が、EVの普及拡大にともなって世界の200mmファブ生産能力を加速している。 SEMIは、「世界の半導体産業が200mmファブの生産能力を過去最大にまで増強することは、まさに自動車市場の成長に対する強い期待を浮き彫りにしています。車載半導体の供給は安定しましたが、EVに搭載される半導体の増加や充電時間の短縮努力が生産能力拡大に拍車をかけています。」  Bosch、富士電機、Infineon、三菱電機、Onsemi、ローム、STMicroelectronics、Wolfspeedなどのサプライヤーが将来の需要に応えるため、自社の200mm生産能力増強計画を加速。 2023年〜2026年までの200mmファブ生産能力が車載およびパワー半導体向けで34%増加し、これに続いてMPU/MCUが21%、MEMSが16%、アナログとファウンドリが各8%増加する。 200mmファブの生産能力のプロセスノードは、ほとんどが80nm〜350nmの範囲。その内、80nm〜130nmの生産能力が10%、131nm〜350nmの生産能力が18%の成長を2023年〜2026年にする見込み。 地域別見通し 2023年〜2026年の期間で200mmファブ生産能力の増加率が最大となるのは東南アジアの32%。中国の22%がこれに続く。増加量が最大となるのは中国で、2026年までに月産170万枚に到達することが予測。米州は14%、欧州および中東は11%、台湾は7%の増加となる。 2023年の200mmファブ生産能力の地域別シェアは、中国が22%、日本の16%、台湾の15%、欧州および中東の14%、米州の14%が続くことが見込まれる。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界の200MMファブ生産能力が2026年までに過去最高を更新」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界のファブ装置投資は2023年の減速を経て2024年は回復へ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

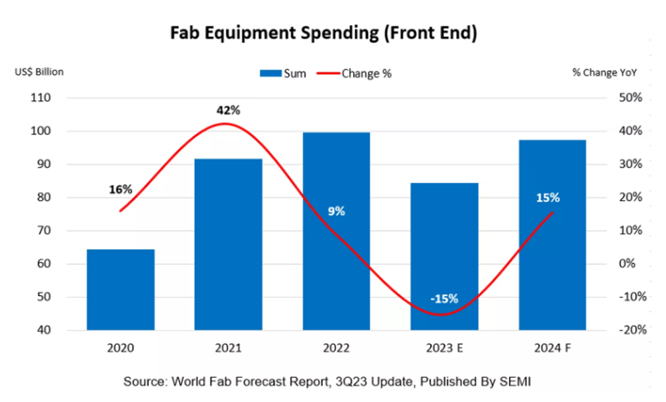

| SEMIは、、2022年に過去最高額995億ドルを記録した前工程ファブ装置の世界投資額が2023年は840億ドルへ15%減少した後、2024年に前年比15%増の970億ドルまで回復するという予測。2023年の投資減少は、半導体需要の減衰とコンシューマ機器およびモバイル機器用のデバイスの在庫増に起因する。 2024年のファブ装置投資の回復をけん引するのは、主に2023年の半導体デバイスの在庫調整の終了およびハイパフォーマンスコンピューティング(HPC)、メモリの需要拡大となる。 SEMI\は、「今年初めの予測と比較して、2023年の装置投資額の落ち込みは浅く、また2024年の回復は旺盛なものとなるでしょう。このトレンドは、半導体産業が下降期を脱し堅実なチップ需要に支えられて旺盛な成長を取り戻すことを示しています」  ファウンドリ部門が引き続き半導体産業の拡大をリード ファウンドリ部門は2023年の投資額が490億ドル(1%増)、2024年の投資額が515億ドル(5%増)で、最先端および成熟プロセスノードへの投資が継続するため、半導体拡大をリードすると予。メモリ投資は2023年に46%減少した後、2024年には65%増の270億ドルとなり、力強い復活を遂げると予測。具体的には、DRAMは2023年に前年比19%減の110億ドルとなるものの、2024年には年率40%増の150億ドルに回復する見込み。NANDは2023年には前年比67%減の60億ドルとなるものの、2024 年には前年比 113%増の121億ドルとなる。MPUは2023年には横ばい、2024年には16%増の90億ドルとなる見込み。 地域別では台湾が今後もファブ装置の投資をリード 2024年のファブ装置投資は、台湾が前年比4%増の230億ドルで世界首位を維持し、2位にはメモリ分野の回復により前年比41%の急増をする韓国が220億ドルで続く。3位は中国が入る見込みですが、輸出規制によって先端技術投資および外国投資が制限され、投資額は2023年を下回る200億ドルに留まることが予想。規制におる制約はあるものの、中国のファウンドリおよびIDMは成熟プロセスノードでの投資を継続することが見込まれる。 米州は、2024年の投資額が前年比23%増の140億ドルと過去最高を記録し4位を維持。欧州/中東も来年は過去最高となる見込みで、41.5%増の80億ドルになると予測。日本と東南アジアの2024年の投資額は、それぞれ70億ドル、30億ドルに増加。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界のファブ装置投資は2023年の減速を経て2024年は回復へ」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2023年第2四半期の世界半導体製造装置販売額は前年同期比2%減 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、半導体製造装置(新品)の2023年第2四半期の世界総販売額が、前年同期比2%減の258億ドルであった。また、前期比からの成長率は4%減。 SEMIは「2023年上半期はマクロ経済を不透明感が覆い続けましたが、半導体製造装置に対する需要は全体として堅調を維持しました。第2四半期には、一部の半導体市場セグメントで設備投資に慎重な姿勢が見られましたが、その影響は地域によって濃淡がありました」  地域別の四半期装置販売額(10億ドル単位)と前期比/昨年同期比成長率

注:数字を丸めているため合計値が合わない場合がある |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2023年第2四半期の世界半導体製造装置販売額は前年同期比2%減」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界半導体産業は向かい風が年内は持続、2024年から回復へ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

SEMIは、IC売上高の連続減少が緩和し始めており、世界の半導体産業のダウンサイクルの終わりが近づいている模様で、2024年には回復に向かうとの予測を示した。電子機器の売上高は、2023年第3四半期に前期比10%増加の健全な成長を記録する見込みだが、同期のメモリーICの売上高は、2022年第3四半期に下降傾向に入って以来はじめて、二桁成長を記録することが予測される。 SEMIおよびTechInsightsは今年2023年後半期について、半導体製造分野に対する逆風が続くとの見解。垂直統合型デバイスメーカー(IDM)およびファブレスメーカーの高水準の在庫の調整が引き続きファブ稼働率を抑制し、2023年第3四半期の稼働率は2023年前半期の水準を大きく下回る。 半導体製造装置の販売額およびシリコンウェーハの出荷面積は2023年前半期は安定して推移したが、半導体製造分野の低調が波及し、今年後半期には減少することが予測される。 半導体産業の市場指標は、2023年上半期末に底を打ち、市場はそこから回復に転じて2024年の継続成長の土台をつくる。2024年は全ての分野で前年から増加し、電子機器の売上高は2022年のピークを上回ることが予測。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体産業は向かい風が年内は持続、2024年から回復へ」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

「SEMI パートナーサーチ 」 聴講受付を本日開始 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 半導体製造を進化させる注目企業18社が最新技術を発表 9月12日(火)〜13日(水)の2日間、オンラインにて開催 SEMIは、2023年9月12日(火)から13日(水)にかけて、国内外の半導体製造分野事業を手掛ける装置・材料メーカーが最新動向を解説するウェビナー「SEMI パートナーサーチ」をオンライン(Zoom)にて開催。半導体製造装置大手のASMLやニコンが登壇するほか、大陽日酸、東レ、ブルカージャパンなど18社が講演する。 SEMI パートナーサーチとは、SEMI会員企業が自社の技術・製品・サービスをウェビナー形式で紹介するオンラインイベント。半導体分野の最新動向に関心のある方を中心に、延べ五千人以上が聴講すると見込まれる。(聴講は無料、SEMI会員企業以外の方も聴講可能) プログラムの聴講申込みの受付は、8月17日より開始します。 (https://www.semi.org/jp/events/semi-partner-search) 「SEMI パートナーサーチ」の特長 ・200mmウェーハを中心とした小口径ファブ用装置、 半導体工場をスマート化する技術、 AI技術を活用した検査・測定装置の最新技術をくわしく解説 ・聴講は無料です(本セミナーは、講演企業の競合企業の方はご聴講いただけません) 講演企業 9月12日(火)10:00〜15:50 ・シーメンス ・東芝デジタルソリューションズ ・TXOne Networks Japan ・日本シノプシス ・ニコン ・ASML ・大陽日酸 ・クリエイティブテクノロジー ・Jucan ・東レ 9月13日(水)10:00〜16:00 ・材料科学技術振興財団 ・ミツトヨ ・JFEテクノリサーチ ・オックスフォード・インストゥルメンツ ・日本セミラボ ・ブルカージャパン(3枠) ・ユナイテッド・プレシジョン・テクノロジーズ ・ナミックス SEMI パートナーサーチ 開催概要 会 期 : 2023年9月12日(火)〜13日(水) 形 式 : オンライン Zoom 主 催 : SEMI コンセプト: SEMIの会員企業の装置・材料メーカーによる 半導体に関する最新技術・製品動向の解説 Webサイト: https://www.semi.org/jp/events/semi-partner-search |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「「SEMI パートナーサーチ 」 聴講受付を本日開始」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMI、役員選挙結果を発表〜JSRのエリック・ジョンソン社長を新役員に選出〜 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、JSR株式会社 代表取締役 CEO 兼 社長のEric Johnson氏が、新たに役員として選出された。また、役員選挙では規約に従って次の7名の現役員の再任を承認した。 ・VAT Group CEO Mike Allison氏 ・Dongjin Semichem CEO and Vice Chairman Chun Hyuk Lee氏 ・Entegris 社長 兼 CEO Bertrand Loy氏 ・村田機械(株)代表取締役社長 村田 大介氏 ・EO Technics CEO Kyu Dong Sung氏 ・ニコン(株)取締役会議長 牛田 一雄氏 ・JCET Group CEO Li Zheng氏 選出された役員は、7月12日に開催されたSEMI会員年次総会にて就任した。 *18名の投票権を持つ役員の内、日本地区から選出されたSEMI役員は新任のJSRのEric Johnson氏、再任された村田機械の村田 大介氏、ニコンの牛田 一雄氏、および任期中の東京エレクトロン(株)代表取締役社長・CEOの河合 利樹氏の4名。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMI、役員選挙結果を発表〜JSRのエリック・ジョンソン社長を新役員に選出〜」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2023年第2半期のシリコンウェーハ世界出荷面積は増加 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2023年第2四半期(歴年)の世界シリコンウェーハ出荷面積が前期比2.0%増の33億3,100万平方インチとなり、前年同期の37億400万平方インチからは10.1%減となった。 SEMIは、「半導体業界は、様々な市場セグメントで過剰在庫の処理を続けており、ファブの稼働率を抑えざるを得なくなっています。その結果、シリコンウェーハの出荷は 2022 年のピークから減少しています。第 2 四半期のウェーハ出荷面積は前四半期比では安定した推移を示していますが、全ウェーハサイズの中で300mmについてはプラス成長となりました」 半導体用シリコンウェーハ出荷面積動向 (百万平方インチ)

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2023年第2半期のシリコンウェーハ世界出荷面積は増加」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2023年第1四半期の電子システム設計業界売上は40億ドルを記録 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、2023年第1四半期の電子システム設計(ESD)業界の売上が、2022年第1四半期の35億2,770万ドルから39億5,110万ドルへ12%増加。直近の4四半期の移動平均は、その前の4四半期と比較して12.7%増となります。 SEMI は、「EDAツールは2023年第1四半期も二桁成長を継続し、成長はすべての製品カテゴリーおよび地域でありました。コンピュータ支援エンジニアリング(CAE)、ICフィジカル設計・検証、プリント回路基板(PCB)およびマルチチップモジュール(MCM)、サービスのいずれのカテゴリーにおいても二桁成長」 EDMDレポートが調査した全企業の従業員数は2022年第1四半期の51,093人から2023年第1四半期には57,696人へ12.9%増加。前四半期比では4.5%増す。 製品及びアプリケーションカテゴリー別四半期売上 CAE:前年同期比15.1%増の14億3,410万ドル。4四半期移動平均では18.6%増。 ICフィジカル設計および検証:前年同期比24.6%増の6億7,580万ドル。4四半期移動平均では14.6%増。 PCBおよびMCM:前年同期比25.6%増の3億6,840万ドル。4四半期移動平均では15.7%増。 半導体IP:前年同期比0.4%増の13億3,060万ドル。4四半期移動平均では5.7%増。 サービス:前年同期比17.2%増の1億4,220万ドル。4四半期移動平均では16.8%増。 地域別ESD製品およびサービス四半期購入額 米州:前期同期比12.7%増の16億9,820万ドル(地域別で最大)を購入。4四半期移動平均では12.5%増。 欧州・中東・アフリカ(EMEA):前年同期比21.6%減の5億3,010万ドルを購入。4四半期移動平均では9.6%増。 日本:前年同期比4.3%増の2億7,270万ドルを購入。4四半期移動平均では2.3%増。 APAC:前年同期比9.6%増の14億4,990万ドルを購入。4四半期移動平均では16%増。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2023年第1四半期の電子システム設計業界売上は40億ドルを記録」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界半導体製造装置の2023年央市場予測発表 2023年は870億ドルに減少、2024年は反発の見込み |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

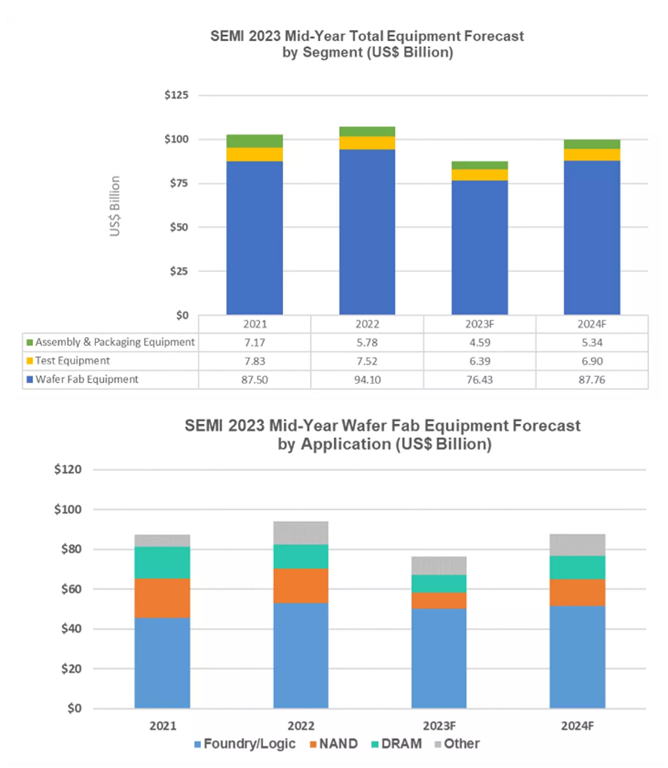

| 半導体製造装置(新品)の世界販売額は、過去最高であった2022年の1,074億ドルから2023年は18.6%減の874億ドルに縮小となり、2024年に反発することが予測。2024年に予測される1,000億ドルの大台への回復は前工程と後工程の両分野の成長によってけん引される見込み。 SEMIは、半導体装置市場は歴史的な複数年にわたる連続成長後の2023年の調整を経て、2024年に力強い回復を見る。ハイパフォーマンス・コンピューティングとユビキタス・コネクティビティに牽引された旺盛な成長が長期的に見込まれている セグメント別予測 ウェーハファブ装置(ウェーハプロセス処理装置、ファブ設備、マスク/レチクル製造装置の合計)の売上高は2023年に18.8%減の764億ドルとなる予測、これは2022年末に予測された16.8%減を上回る下げ幅。2024年には14.8%増の878億ドルへと成長に転じ、1,000億ドルへの回復の大きな部分を占めることが予測される。 後工程装置の売上高は、厳しいマクロ経済状況と半導体需要の軟化により、2022年に引き続き2023年も減少することが予測。2023年は半導体テスト装置市場の売上高は15%減の64億ドルに、組み立ておよびパッケージング装置の売上高は20.5%減の46億ドルが予測されているが、2024年にはテスト装置が7.9%増、組み立ておよびパッケージング装置が16.4%増とそれぞれ成長が見込まれる。 アプリケーション別予測 ウェーハファブ装置の売上全体の半分以上を占めるファウンドリおよびロジック分野は、2023年は最終市場の軟化を反映して、前年比6%減の501億ドルが予測。2023年のファウンドリおよびロジック分野の最先端装置需要は若干軟化しますが、成熟ノードへの投資増加により均衡し、安定的に推移する。2024年のファウンドリおよびロジック分野の投資は3%増加する見込み。 DRAM分野の装置売上高はメモリとストレージに対する消費者と企業の需要が引き続き弱いため、2023年には28%減の88億ドルが予測されるが、2024年には31%増の116億ドルに回復することが予測される。NAND分野の装置売上高は2023年に51%減の84億ドルと縮小した後、2024年に59%増の133億ドルへ急増することが予測。 地域別予測 中国、台湾、韓国は2023年から2024年にかけて装置投資額のトップ3を維持する。2023年は台湾が首位に返り咲くが、2024年には中国が首位の座を取り戻す見込み。ほとんどの地域で装置投資額は2023年に減少し、2024年に増加に転じることが予測。 次のグラフに、セグメント別およびアプリケーション別の市場規模(単位:十億ドル)を示す。  (出典:SEMI半導体製造装置市場統計レポート年間購読、2023年7月) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体製造装置の2023年央市場予測発表、2023年は870億ドルに減少、2024年は反発の見込み」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界300mmファブ装置投資額、2024年より成長を再開し、 2026年には過去最高の1,190億ドルに到達 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

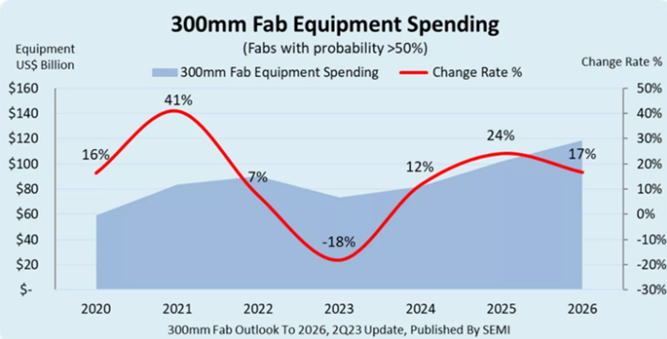

| SEMIは、世界の300mm半導体前工程ファブの装置投資が2023年の減少を経て来年より成長を再開し、2026年には過去最高の1,190億ドルへと到達するとの予測。ハイパフォーマンス・コンピューティングや車載アプリケーションからの旺盛な需要とメモリ需要の改善によって、2024年以降の3年間の設備投資額は2桁成長が見込まれる。 世界の300mmファブ装置投資額は今年18%減の740億ドルが予測されるが、その後は2024年に12%増の820億ドル、2025年に24%増の1,019億ドル、2026年に17%増の1,188億ドルへ増加することが予測される。 SEMIは、「予測される設備投資額の急増は、半導体の旺盛な需要が継続することを裏付けるもの。ファウンドリとメモリの両分野はこの拡大で大きな役割を果たすことになり、幅広い市場とアプリケーションからの半導体需要があることを示している」  地域別投資額 韓国は2023年の157億ドルからほぼ倍増となる302億ドルを2026年に投資し、世界の300mmファブ装置投資をリードすることが予想される。台湾の装置投資額は今年が224億ドル、2026年が238億ドルと予測され、中国は2023年が149億ドル、2026年が161億ドルと予測される。米州の装置投資額は今年の96億ドルから2026年には188億ドルへとほぼ倍増する見込み。 分野別投資額 ファウンドリは2023年の446億ドルから、2026年には621億ドルへと投資が増加し、300mmファブ装置投資で他分野をリードすることが予測。それに続くのがメモリ分野で、2023年から170%増となる429億ドルを2026年は投資する。アナログ分野の投資は今年の50億ドルから2026年には62億ドルに増加すると予測。マイクロプロセッサー/マイクロコントローラー、ディスクリート(主にパワーデバイス)、オプトエレクトロニクスの各分野は2026年までに投資が減少する見込みですが、ロジック分野の投資は増加することが予測。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界300mmファブ装置投資額、2024年より成長を再開し、2026年には過去最高の1,190億ドルに到達」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2022年世界半導体材料市場は過去最高の727億ドルに到達 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、最新の半導体材料市場レポートにおいて、半導体材料の世界市場が2022年に8.9%増の727億に到達し、2021年の過去最高額668億ドルを更新した。 2022年の前工程材料とパッケージング材料の売上高はそれぞれ10.5%増の447億ドルと6.3%増の280億ドルに達した。前工程材料はシリコン、電子ガス、フォトマスクの各セグメントが最も旺盛な成長を示し、パッケージング材料では有機基板が市場の成長を大きく牽引した。 地域別では、ファウンドリの生産能力と先進パッケージングの生産基盤を強みとする台湾が201億ドルを消費し、13年連続で世界最大の半導体材料地域市場となった。中国の年間成長率は引き続き好調で第2位に上がり、韓国は第3位。ほとんどの地域が昨年、一桁台後半から二桁台の高い成長率を記録。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2022年世界半導体材料市場は過去最高の727億ドルに到達」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2023年第1四半期の半導体製造装置販売額は前年同期比9%増 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、半導体製造装置(新品)の2023年第1四半期の世界総販売額が前年同期比9%増の268億ドルであった。また、前期比からの成長率は3%減となった。 SEMIは、「第1四半期の半導体製造装置の売上高は、マクロ経済が逆風となり、業界が厳しい環境に置かれたにもかかわらず、堅調に推移しました。AI、車載といった成長を続けるアプリケーションの技術進歩を支えるための長期的な戦略的投資によって、ファンダメンタルズは健全性を維持している」 地域別の四半期装置販売額(10億ドル単位)と前期比および昨年同期比の成長率は次のとおり。

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2023年第1四半期の半導体製造装置販売額は前年同期比9%増」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

半導体業界の縮小トレンドは2023年第2四半期に緩和 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、現在進行している世界的な半導体製造産業の縮小トレンドが2023年第2四半期に緩和し、第3四半期から徐々に回復に向かうという観測を、米調査会社TechInsightsと共同でまとめ。 業界指標となるIC売上高やシリコン出荷量の2023年第2四半期の値はいずれも季節性の上昇分を含むが、前四半期比で改善傾向を示している。一方で、在庫の増加は依然としてシリコン出荷量に影響し、ファブ稼働率も昨年の水準を大幅に下回っている。また、半導体製造装置の売上は主要チップメーカーの設備投資調整に伴い、減少が続く。 以上から、現在の景気後退は2023年第2四半期に底を打ち、年後半に緩やかな回復が始まる見込み。  出典:SEMI(www.semi.org)、TechInsights(www.techinsights.com)、2023年5月 SEMIの市場情報担当シニア・ディレクターのClark Tsengは、「現在の市場低迷は消費者需要の低迷と在庫水準の上昇が複合したもので、これにより半導体ファブ稼働率は急激に低下した。しかし、2023年半ばには在庫調整が終了し、今年後半からは在庫需要の回復と年末にかけてのホリデーシーズンによる穏やかな回復が見込まれる」 また、TechInsights市場分析担当VPのRisto Puhakkaは、「今後も不確実性とリスクはみられるものの、特にメモリ市場における継続的な減産と設備投資削減が、今年後半には市場のファンダメンタルズに好影響をもたらし、市場環境のバランスが改善されると予想」 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「半導体業界の縮小トレンドは2023年第2四半期に緩和」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2023年第1四半期のシリコンウェーハ世界出荷面積は減少 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、SEMI Silicon Manufacturers Group(SMG)によるシリコンウェーハ業界の分析結果をもとに、2023年第1四半期(歴年)の世界シリコンウェーハ出荷面積が前期比9.0%減の32億6,500万平方インチとなり、前年同期の36億7900万平方インチからは11.3%減となった。 SEMI SMG会長ならびにOkmeticの最高商務責任者は、「シリコン出荷面積の減少は今年初めからの半導体需要の軟化を反映しています。メモリとコンシューマエレクトロニクス用途の需要落ち込みが最も大きく、これに比較して車載および産業用半導体の需要はより安定しています」 半導体用シリコンウェーハ 出荷面積動向 (百万平方インチ)

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2023年第1四半期のシリコンウェーハ世界出荷面積は減少」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2022年世界半導体製造装置販売額、過去最高となる1,076億ドルを記録 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、半導体製造装置(新品)の2022年世界総販売額が2021年の1,026億ドルから5%増加し、過去最高となる1,076億ドルを記録した。 地域別では、283億ドルが販売された中国が前年比5%減少となったものの、3年連続で新品の半導体製造装置の最大市場となった。第2位の装置市場となった台湾への販売額は4年連続成長となる8%増の268億ドルを記録。韓国への販売額は14%減の215億ドル。欧州の装置投資額は前年比93%と急増し、米国も38%増加。東南アジア諸国を含むその他地域への販売額は34%、日本への販売額は7%とそれぞれ増加。 SEMIは、「2022年の半導体製造装置販売額が過去最高を記録したのは、ハイパフォーマンスコンピューティングや自動車などの主要エンドマーケットの長期的成長とイノベーションを支えるために生産能力を増強する業界の動きに起因している。この結果はパンデミック時に表面化した半導体サプライチェーンの制約を将来的に回避しようとする各国の投資と決意を反映」 装置分類別は、ウェーハプロセス用処理装置の販売額が8%上昇し、その他前工程装置は11%増加した。組み立ておよびパッケージング装置は2021年に旺盛な成長を遂げた後、2022年は19%減少し、テスト装置の販売額もトータルで4%の減少となった。 2021-2022年半導体製造装置市場(地域別、単位10億米ドル)

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2022年世界半導体製造装置販売額、過去最高となる1,076億ドルを記録」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界の300mm半導体ファブ生産能力、2026年に新記録を更新へ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

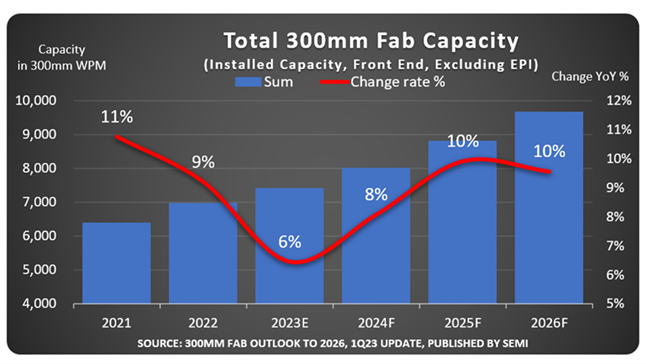

| SEMIは、世界の300mm半導体前工程ファブの生産能力が2026年に過去最高の月産960万枚まで増加する予測。300mmファブの生産能力は2021年〜2022年に旺盛な成長をした後、2023年はメモリおよびロジックデバイスの需要軟化により成長が減速することが予測。 SEMIは、「世界の300mmファブ生産能力の拡大ペースは緩やかになっていますが、業界は堅調な半導体需要に対応するための生産能力増強に引き続き注力。ファウンドリ(マイクロ、ロジックを含む)、メモリ、パワーの3部門が2026年に予想される生産能力の新記録到達への大きな原動力となる」  2022年〜2026年の予測期間中に需要増に対応して300mmファブ生産能力を増強することが予想される企業にはGlobalFoundries、Hua Hong Semiconductor、Infineon、Intel、KIOXIA、Micron、Samsung、SK Hynix、SMIC、STMicroelectronics、Texas Instruments、TSMC、UMC。各社の合計では、2023年〜2026年に82の新規ファブ/ラインの稼働が計画。 地域別の見通し 米国の輸出規制を受ける中国は成熟技術に政府投資を集中して300mmファブの生産能力をリードし、世界シェアを2022年の22%から2026年には25%に引き上げ、月産240万枚に達することが見込まれる。 韓国の300mmファブ生産能力の世界シェアはメモリ市場の需要低迷により、2022年〜2026年にかけて25%から23%に低下する見込み。台湾は同期間に22%から21%にわずかに低下するものの、3位を維持する。また日本のシェアは他の地域との競争が激化する中で、2022年の13%から2026年には12%に低下する見込み。 自動車分野の旺盛な需要と政府投資を受けて、米州と欧州・中東の両地域は2022年〜2026年にかけて300mmファブ生産能力のシェアを拡大することが予想。米州の世界シェアは2026年までに0.2%から9%近くにまで上昇し、また欧州・中東のシェアは6%から7%に上昇する見込み。東南アジアの同期間のシェアは4%を維持。 製品分野別の見通し SEMIによると、2022年〜2026年までの年平均成長率はアナログとパワーが30%で他の分野をリードし、ファウンドリが12%、オプトが6%、メモリが4%で続く。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界の300mm半導体ファブ生産能力、2026年に新記録を更新へ」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界のファブ装置投資額は2023年の減速から2024年に回復へ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

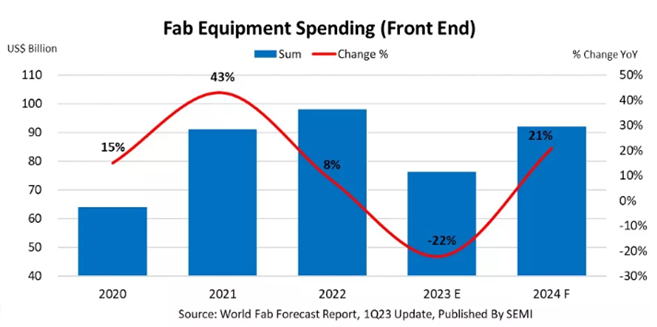

| SEMIは、2022年に過去最高額980億ドルを記録した前工程ファブ装置の世界投資額が、2023年は760億ドルへと22%減少した後、2024年に前年比21%増の920億ドルまで回復する予測。2023年の減少は半導体需要の減衰とコンシューマ機器およびモバイル機器用のデバイスの在庫増に起因する。 2024年のファブ装置投資の回復をけん引するのは、主に2023年の半導体デバイスの在庫調整の終了とハイパフォーマンスコンピューティング(HPC)および自動車分野での半導体需要を増進する。 SEMIは、「世界でファブ生産能力が着実に拡大し、自動車や各種コンピュータ、また新興アプリケーションがけん引する半導体産業の今後の成長を支えている。来年の設備投資額が順調に21%増となることを示しています」  地域別では台湾が今後もファブ装置の投資をリード 2024年のファブ装置投資額は台湾が前年比4.2%増の249億ドルで世界首位を維持し、2位に前年比41.5%の急増する韓国が210億ドルで続く。3位は中国が入る見込みですが、米国の輸出規制により、2023年と同程度の160億ドルに留まることが予想。 米州は2024年の投資額が前年比23.9%増の110億ドルとなり、4位を維持。欧州/中東も来年は過去最高の投資額を記録し、36%増の82億ドルになる見込み。 日本と東南アジアの2024年の投資額はそれぞれ70億ドル、30億ドルに増える。 分野別ではファウンドリーが引き続きリード 世界の半導体生産能力は2022年の7.2%増加に引き続き、今年も4.8%増加する。2024年も増加は持続し、5.6%上昇する。 世界で半導体生産能力の増加を支えるファウンドリー分野のファブ装置投資額は2023年が前年比12.1%減の434億ドル、2024年が12.4%増の488億ドルで世界をリード。メモリ分野が2位となるが、2023年の投資額は171億ドルと前年比44.4%減になる見込み。2024年の投資額は282億ドルに上昇する。 アナログおよびパワーは他の分野とは異なり、自動車市場の安定した成長を背景に2023年の投資額は1.3%増の97億ドルと予測、着実な拡大を示す。同分野の2024年の投資額も同水準の予測。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界のファブ装置投資額は2023年の減速から2024年に回復へ」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2022年のシリコンウェーハ世界市場 出荷面積・販売額ともに過去最高を更新 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、2022年(歴年)のシリコンウェーハの出荷面積では前年比3.9%増の147億1,300万平方インチ、販売額が前期比9.5%増の138億ドルを記録し、ともに過去最高となった。 昨年のシリコンウェーハ出荷面積は旺盛な半導体デバイス需要を支えるために、2021年の141億6,500万平方インチに対し147億1,300万平方インチとなった。5Gの構築と共に、車載、産業、IoTの各セグメントにもけん引されて、200mmウェーハと300mmウェーハの両方の消費量が増加した。販売額も2021年の記録を更新する138億3,100万ドルに達している。 SEMIは、「世界的にマクロ経済の懸念が深まっていますが、シリコンウェーハ産業は前進を続けています。シリコン出荷面積は過去10年のうち9年で増加しており、これは半導体という重要産業におけるシリコンの中心的役割を示すものです」 半導体用シリコンウェーハ市場の年次動向

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2022年のシリコンウェーハ世界市場、出荷面積・販売額ともに過去最高を更新」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2/22(水)SEMICON Japan 2022 アンコールウェビナー 第1弾 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 「オープニングキーノートパネル & グランドフィナーレ ダイジェスト」 日時:2月 22日(水)10:30-11:30 形式:オンライン 参加費:無料(事前登録要) 開会式・オープニングキーノートパネル 「グローバルリーダーを目指す産官学戦略」 ・自由民主党 衆議院議員 自民党 経済安全保障推進本部 本部長 半導体戦略推進議員連盟 会長 甘利 明 ・TIA 運営最高会議議長 半導体・デバイス産業戦略検討会議 座長 Rapidus 取締役会長 東 哲郎 ・理化学研究所 理事長 五神 真 ・IBM Senior Vice President and Director of IBM Research Dr. Dario Gil ・Rapidus 代表取締役社長 小池 淳義 グランドフィナーレパネル 「日本半導体の躍進を支えるサプライチェーン/人材戦略」 ・ソニーグループ 上席事業役員 ソニーセミコンダクタソリューションズ 代表取締役社長 兼 CEO 清水 照士 ・TSMCジャパン 代表取締役社長 小野寺 誠 ・東京エレクトロン SPE事業本部 コーポレート オフィサー・専務執行役員・SPE事業本部長 三田野 好伸 ・九州工業大学 マイクロ化総合技術センター センター長・教授 中村 和之 貴社内およびお知らせしたい方にこちらの案内をぜひご共有ください。 尚、ご参加されたい方、お一人お一人のお申込みが必要です。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2/22(水)SEMICON Japan 2022 アンコールウェビナー 第1弾」参照。 ↑TOP |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMI、半導体教育用オンラインプラットフォームを提供開始 業界の成長を支える人材開発をサポート |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、世界の半導体業界の人材不足解消に向けて、業界各社の従業員の教育とスキルアップ、ならびに新入社員のキャリア確立を支援するオンライン研修プラットフォーム「SEMI University」を発表した。SEMI Universityは、業界に向けて作成された360以上のコースからなり、採用されたばかりのオペレータから経験豊かなエンジニア、非技術系社員に至るまで幅広い社員が利用できるオンライン研修を提供する。 SEMI Universityは前工程および後工程の製造オペレーション、チップ設計の原理、職場の安全について半導体研修コースを提供する。更に、AI、MEMS、オプトエレクトロニクスなど急速に進歩する技術に対応するための研修も用意している。SEMI Universityは学習者がコースを一時停止できる柔軟性を備えており、また多言語のコースも用意され今後さらに追加を予定。 SEMIは、「世界の半導体産業は10年後には年間売上高がほぼ倍増して1兆ドルに達すると予想されていますが、この成長を支えるためには2030年までに世界で90万人以上の新たな人材が必要になるとSEMIは考えています。SEMIの会員企業にとって、人材育成は長期的な成長を追求する上で最大の課題となっており、このSEMI Universityは業界に新たに加わる人材の迅速な貢献と様々なレベルの従業員のキャリアアップに向けた会員各社の努力を補うものとなります。将来的にはより広範なエレクトロニクスサプライチェーンのニーズに対応するため、研修コンテンツに関するパートナーシップ拡大を積極的に目指しています」 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMI、半導体教育用オンラインプラットフォームを提供開始」参照。 ↑TOP |