| SEMI

プレスリリース 2019年12月18日更新 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ■INDEX |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

半導体ファブ装置の投資額、 2019年下半期に回復し、2020年にはさらなる成長の見込み |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

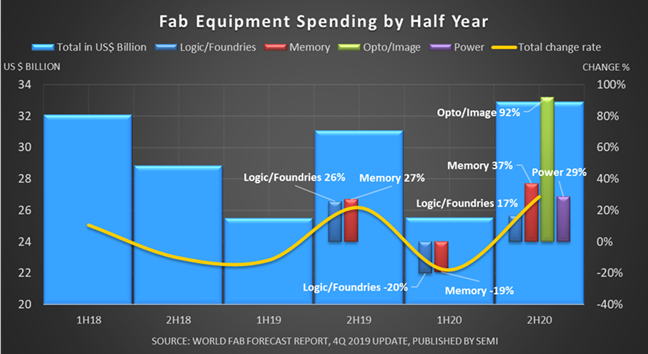

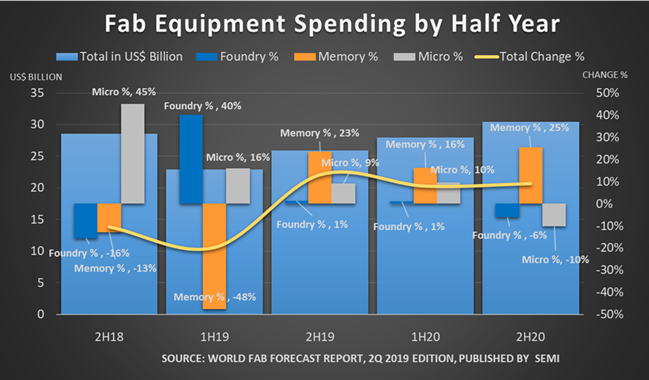

| SEMIは、2019年の半導体産業の前工程ファブ装置投資額の予測を発表。今年の上半期は低調であったメモリー投資が下半期に急増したため、予測値を566億ドルに上方修正した。2018年から2019年にかけてファブ装置投資額の減少率はわずか7%であることを示し、前回予測されていた18%減から大きく改善している。メモリー、特に3D NANDへの投資および先端ロジックとファウンドリへの投資増加が好転の要因。 SEMIはまた、2020年の前工程ファブ装置投資額の予測も580億ドルに上方修正した。 ファブ装置の総投資額が2018年下半期に10%、2019年上半期に12%減少したことにより、ファブ投資額は世界的に減少したが、今年下半期の回復によって好転(図1の黄色の曲線)。2019年上半期のメモリー分野のファブ装置投資額は38%減少して100億ドルを下回わった。その内、3D NANDの投資額は2018年下半期から57%減少した。DRAMの投資額も2018年下半期に12%、今年の上半期にさらに12%減少した。  投資額は2019年末に回復 先端ロジックやファウンドリの投資額は、2019年下半期にTSMCとインテルがけん引し26%増加する一方、3D NANDの投資額は同時期に70%以上急増すると見られる。DRAM投資は今年の上半期も減少傾向が続いていたが、7月以降は減少幅が縮小している。 ソニーがけん引し、イメージセンサの投資額は2020年上半期に20%、下半期には90%以上増加し、16億ドルに達すると予想。インフィニオンやSTマイクロエレクトロニクス、ボッシュが主導するパワーデバイスの投資額は、2020年上半期に40%以上、下半期にさらに29%増加し、17億ドル近くに達すると見られる。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「半導体ファブ装置の投資額、2019年下半期に回復し、2020年にはさらなる成長の見込み」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

「SEMICON Japan 2019」、 「次代のコアになる。」をテーマに明日より開催 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、明日12月11日(水)から13日(金)までの3日間、東京ビッグサイトにおいて、「SEMICON Japan 2019」を開催する。 ■2019開催規模

■2019開催概要

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「「SEMICON Japan 2019」、「次代のコアになる。」をテーマに明日より開催」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界半導体製造装置の年末市場予測を発表 2019年は576億ドルに減少も2020年に回復し、2021年は過去最高に |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年の半導体製造装置(新品)販売額は、過去最高額である644億ドルを記録した前年から10.5%減の576億ドルとなることが予測、2020年に回復に転じ、2021年には再び過去最高額を更新する。 主要なデバイスメーカーによるサブ10nm装置への活発な投資が特にファウンドリやロジックにおいて見込まれることから、2020年は前年比5.5%増の608億ドルに、2021年はさらに成長し、過去最高額の668億ドルとなることが予測。 ウェーハプロセス処理装置や設備装置、マスク/レチクル製造装置などを含むウェーハファブ装置市場は、2019年は9%減の499億ドルが見込まれる。組み立ておよびパッケージング装置市場は26.1%減の29億ドル、半導体テスト装置市場は14%減の48億ドルといずれも減少する。 2021年には、調査対象のすべてのセクターが成長し、メモリー投資額の回復は本格化すると見られている。中国は160億ドルを超える製造装置販売額を記録して最大市場となり、これに韓国、台湾が続くと予想。 ■地域別市場予測(単位:十億ドル)

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体製造装置の年末市場予測を発表 2019年は576億ドルに減少も2020年に回復し、2021年は過去最高に」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

日本地区におけるスタンダード各賞受賞者を発表 〜2019年度「SEMIジャパン国際協力賞」は東京エレクトロンの真白すぴか氏が受賞〜 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、19年の日本地区SEMIスタンダード各賞の受賞者を発表。 SEMIジャパン国際協力賞 東京エレクトロン株式会社 真白 すぴか氏 「SEMIジャパン特別賞」 株式会社FUJI 飯阪 淳氏 JUKI株式会社 井桝 孝彦氏 ヤマハ発動機株式会社 神谷 直洋氏 パナソニック株式会社 堀部 敦史氏 「SEMIジャパン功労賞」 株式会社ダイフク 山形 健司氏 授賞式は、12月11日(水)〜13日(金)に東京ビッグサイトで開催される「SEMICON Japan 2019」において、12月12日(木)の「SEMIスタンダード授賞式・フレンドシップパーティ」の席上で執り行われる。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「日本地区におけるスタンダード各賞受賞者を発表〜2019年度「SEMIジャパン国際協力賞」は東京エレクトロンの真白すぴか氏が受賞〜」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界半導体製造装置統計発表 2019年第3四半期の世界半導体製造装置出荷額は前期比12%増 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年第3四半期の世界半導体製造装置出荷額が149億ドル、今年第2四半期から12%増、前年同期比では6%減。 この統計は、SEAJと共同で、世界80社以上の半導体製造装置メーカーから毎月提供されるデータを集計。 地域別の出荷額、前期比、前年同期比のデータは下記の通りです。

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体製造装置統計発表 2019年第3四半期の世界半導体製造装置出荷額は前期比12%増」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

JSR 小柴満信氏、SEMI セールス・アンド・マーケティング・エクセレンス賞を受賞 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、ボブ・グラハム記念SEMI セールス・アンド・マーケティング・エクセレンス賞(SEMI Sales and Marketing Excellence

Award, inspired by Bob Graham)の2019年度受賞者に、JSR株式会社 代表取締役会長の小柴満信氏が選ばれたことを発表。22人目の本賞受賞者となる小柴氏は、半導体業界において極めて重要な複数世代のフォトレジストを開発し、市場に投入した功績が認められた。2019年12月11日(水)〜13日(金)に東京ビッグサイトで開催される「SEMICON Japan 2019」のプレジデントレセプションにおいて、本賞授賞式が執り行われる。 小柴氏は、193nmドライレジスト、193nm液浸レジストおよびEUVレジストといういずれも半導体業界の微細化推進にとって極めて重要な技術に重点を置き、開発を加速した。小柴氏は、JSRの研究開発イニシアティブと顧客との橋渡し役を務め、企業と顧客ニーズを一致させました。また、193nmドライからの次世代露光技術選択において、157nmから193nm液浸へ大きく方向転換を行う中心的な役割を果たした。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「JSR 小柴満信氏、SEMI セールス・アンド・マーケティング・エクセレンス賞を受賞」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMIとTechSearch Internationalによる業界唯一の世界OSAT工場データベース、 テスト工場を追加し合計360工場を収録 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIおよびTechSearch Internationalは、半導体後工程受託製造(OSAT)企業のデータベースである「世界OSAT工場データベース」の最新版を発表。 最新版では前回レポートから、提供パッケージング技術、対応製品、オーナー変更など、80工場以上の情報が更新。新たに30以上のテスト工場が追加され、合計360の工場が収録。このデータベースは、半導体メーカーがサプライチェーン管理においてますます必要となっている世界中のOSATサービスを調査するのに役立つ。 世界OSAT工場データベース( http://www.semi.org/jp/node/77851 )は、ワイヤーボンディングが依然としてパッケージ数で最大のインターコネクトであるものの、はんだバンプやウェーハレベルパッケージング、フリップチップ実装などの高度なパッケージング技術が飛躍的な成長を遂げていることを明らかにしている。アプリケーション面は、モバイルデバイスやHPC、5GがOSAT業界の革新を推進し続けると予想。また、5G向けの高度なパッケージングと新たなテスト機能への投資も増加している。 今回のアップデートでは、SEMIとTechSearch Internationalの情報を組み合わせることで、2017年と2018年の売上トップ20のOSAT企業リストを提供し、また各工場の技術やサービスの変更を捉えた。 世界OSAT工場データベースは、中国、台湾、韓国、日本、東南アジア、ヨーロッパ、南北アメリカにわたる世界のOSAT工場を網羅した。 ・工場所在地、技術、能力:パッケージングとテストを区別し、センサー、自動車、 パワーデバイスなどの特化製品をハイライト。 ・提供パッケージング組立サービス:BGA、QFP、QFN、SO、フリップチップバンピング、 WLP、モジュール/SIP、センサー ・新規工場発表(計画、建設中) また、チップの性能、信頼性、コストに直接影響するパッケージング技術の進歩に関して、地域ごとの企業の提供サービスを提供します。次の重要技術が掲載されている。 ・120社以上、360工場以上を収録 ・テスト装置を備えた200工場を収録 ・90以上のリードフレームCSP提供工場 ・50以上のバンピング工場、うち30工場が300mmウェーハバンピングを提供 ・50以上のWLCSP技術提供工場 ・FOWLPおよびFOPLP提供新工場 ・中国100工場以上、台湾およそ100工場、東南アジア43工場 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMIとTechSearch Internationalによる業界唯一の世界OSAT工場データベース、テスト工場を追加し合計360工場を収録」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

「SEMICON Japan 2019」の主催者企画、スマートアプリケーションに焦点、 今年は新たにBCP関連の展示・セミナーも追加 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年12月11日(水)〜13日(金)に東京ビッグサイトで開催する「SEMICON Japan 2019」で予定している主催者企画や関連展示を発表。主に自動車・産業などのスマートアプリケーションに関する内容や、今年からの新たな試みとなる、将来の半導体製造ラインの事業計画で必要とされるBCP(事業継続計画)に関する展示・セミナー。 ■スマートアプリケーション スマートアプリケーションとその実現技術は、「SMART Applicationsゾーン」で展示。今年は「SMART Transportation」(自動車)と「SMART Manufacturing」(製造)の2分野にフォーカスした構成。 ・SMART Transportationエリア MaaS、EV、自動運転など次世代自動車に関する展示。市場/技術情報をまとめたパネル展示を実施。エリア内の「自動運転パビリオン」では、自動運転ソフトを搭載した自動車を披露。この他、デバイスメーカによる研究開発状況や、ソフトウエアプラットフォームに関する企画展示も予定。 主な出展者:図研、ティアフォー、デンソー、トヨタ自動車、ルネサスエレクトロニクス、Livox Tech ・SMART Manufacturingエリア 工場スマート化に関する展示。産業技術総合研究所の協力によるミニマルファブシステムの遠隔操作の実演を実施。デロイトトーマツ社の協力により、拡張現実・仮想現実(AR/VR)を活用した、半導体工場の製造ラインの「見える化」を体験できるゾーン「Smart Factory presented by Deloitte」も企画。 主な出展者:産業技術総合研究所、シーメンス、ソニーセミコンダクタソリューションズ、ソリッドレイ研究所、中央電子工業、デロイト トーマツ グループ、ユナイテッド・セミコンダクター・ジャパン ■BCP(Business Continuity Plan:事業継続計画) 緊急事態に備え、半導体製造サプライチェーンが相互連携し、供給を継続するためのBCPの整備が昨今、強く求められている。SEMICON Japanでは、BCP活動の重要性を業界関係者全員が興味を持つよう、工夫を凝らした展示とセミナーを実施。 ・展示:BCPエリア(展示棟西4ホール) エレクトロニクス産業に向けたBCPに関する展示。免震体験車で地震対策の体験もできる。 出展者:THK、ディスコ、堀場エステック、村田機械 ・セミナー:BCP(Business Continuity Plan)セミナー(12月12日(木)、会議棟608会議室) 実際に被災した企業が、実体験やそれにより得た教訓を共有し、災害に対する日頃の備えの重要性を議論。 講演者:ソニーセミコンダクタマニュファクチャリング、THK、ディスコ、Team Engineering Consulting |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「「SEMICON Japan 2019」の主催者企画、スマートアプリケーションに焦点、今年は新たにBCP関連の展示・セミナーも追加」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

シリコンウェーハ出荷面積は4四半期連続で減少 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年第3四半期(歴年)の世界シリコンウェーハ出荷面積が4四半期連続で減少し、2019年第2四半期の29億8,300万平方インチと比べて1.7%減少、29億3,200万平方インチとなったことを発表しました。前年同期比では9.9%の減少となります。 SEMI SMG会長のShin-Etsu Handotai America 技術TS担当ディレクター ニール・ウィーバー(Neil Weaver)氏は次のように述べています。「シリコンウェーハの世界出荷面積は引き続き、過去最高であった昨年を下回る水準で出荷されています。継続している地政学的な緊張と全体的な景気減速が、今年のシリコン需要にマイナスの影響を与えています」 ■ 半導体用シリコンウェーハ* 出荷面積動向 (百万平方インチ)

* 半導体用のシリコン以外は含みません。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「シリコンウェーハ出荷面積は4四半期連続で減少」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

MEMS/センサーのファブ生産能力は2023年までに25%成長 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

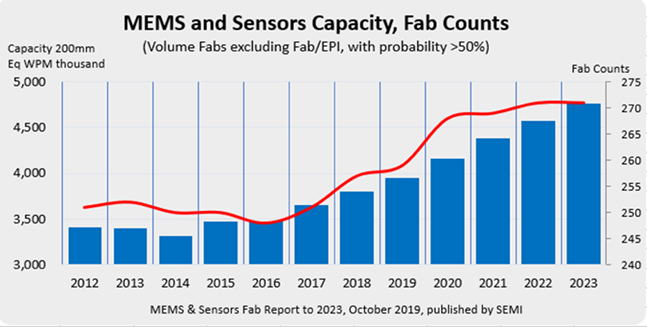

| MEMS/センサーのファブの世界生産能力が、2018年から2023年にかけて25%増の月470万ウェーハになるとの予測。これは、通信、自動車、医療、モバイル、産業、IoT用途における爆発的な需要によるも。 MEMS/センサーの前工程ファブの、230超の企業と400超のラインをカバーし、2012年から2023年までの12年間分のデータを報告。ファブ全体のうち、MEMSファブが46%を占めており、イメージセンサーファブが40%。残りの14%はMEMSとイメージセンサーの両方を生産する。  図1:MEMS/センサーのファブ生産能力とファブ数の予測 地域別の生産能力では、2018年は日本が世界をリードし、次いで台湾、北米、欧州/中東。中国は現在6位ですが、2023年には3位に浮上する見込み。日本と台湾は2023年までトップ2のポジションを維持すると予測。 ファブの設備投資に関しては、2018年から2023年までで年間約40億ドルを予測。ほとんど(推定70%)は300mmウェーハで製造されるイメージセンサー。同時期において、日本のファブ投資額は2020年に20億ドルに迫ると予測。台湾は、2023年に16億ドルに達する見込み。 MEMS/センサー用途は、2018年から2023年にかけて、8?12インチのウェーハで、14の新規ファブが追加される。新規ファブによる増分は中国が最大となり、日本、台湾、欧州がそれに続く。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「MEMS/センサーのファブ生産能力は2023年までに25%成長」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

第43回 SEMICON Japan 10月1日(月)よりセミナー・イベントの受け付けを開始 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年12月11日(水)〜13日(金)に東京ビッグサイトにおいて開催する、「SEMICON Japan 2019」のセミナー・イベントの受け付けを、本日10月1日(火)より開始する。SEMICON

Japanの展示会、セミナー、イベントへのご参加は、原則としてすべて事前に登録・申し込みが必要。お申し込みは、SEMICON Japanの公式Webサイト(

www.semiconjapan.org/jp )で受け付けている。 ■オープニングキーノート(初日) オープニングキーノートは「破壊的イノベーションがもたらす未来社会」をテーマに経済界と産業界のトップエグゼクティブが語る。 ・世界経済フォーラム 日本代表 江田 麻季子 氏 ・Arm Immersive Experience Group Vice President and General Manager ナンダン・ナヤンパリー氏 ■SuperTHEATER SuperTHEATERは、西展示棟アトリウムに設置される「SEMICON Japan ARENA」にて開催。オープニングキーノートの他、SEMICON Japanを構成する各分野の基調となる7つのフォーラムおよびサミットを提供。(聴講無料) 12月11日(水): ・オープニングキーノート「ゲームチェンジの時代の渦中で業界が目指すべき未来とは」 ・半導体エグゼクティブフォーラム「デジタル化をけん引する半導体デバイスメーカトップ2が語る」 ・SMART Connectivityフォーラム「5Gイノベーションがもたらす無限の世界」 12月12日(木): ・SMART TransportationフォーラムI「自動運転最前線」 ・SMART TransportationフォーラムII「空の移動革命」 12月13日(金): ・製造イノベーションサミット「装置メーカーエグゼクティブによるパネルディスカッション」 ・みらいビジョンフォーラム「テクノロジーと身体の未来2.0」 半導体エグゼクティブフォーラムでは、ソニーセミコンダクタソリューションズ 代表取締役社長 清水 照士氏、並びにウェスタンデジタルジャパン プレジデント 小池 淳義氏、また、SMART Connectivityフォーラムでは、ソフトバンクモバイル技術統括 常務執行役員 兼 CNO佃 英幸氏、が登壇。製造イノベーションサミットでは、ニコン代表取締役会長 牛田 一雄氏など、業界をリードする各企業のトップエグゼクティブが登壇。 ■SEMIテクノロジーシンポジウム 半導体のデバイス技術、製造技術の進捗を第一線の技術者が発表するSEMIテクノロジーシンポジウム。ラインナップを一新し、時間を拡充して8つのセッションでお届けします。(聴講有料) 12月11日(水) ・パワーデバイスセッション「新材料パワーデバイスの技術動向最前線」 ・MEMS・SMARTセンシングデバイス セッション「次世代アプリケーションをリードするMEMS」 ・テスト セッション「スマート社会の基盤を支えるテスト技術」 ・先端リソグラフィーセッション「先端リソグラフィー技術の最新動向」 12月12日(木) ・先端材料・分析セッション「In-line 分析最前線」 ・先端デバイス・プロセスセッション「先端デバイスの現状と将来の展望」 12月13日(金) ・特別セッション:次世代デバイス「次の世代を切り開く新規デバイス技術」 ・パッケージングセッション「5G革命を実現するパッケージ・実装技術の課題と展望」 ■TechSTAGE SMART Applicationsやエレクロトニクス全体のテクノロジー、ビジネストレンドの最新情報を提供します。(全13セッション、聴講無料) 12月11日(水) ・PLP技術の標準化ワークショップ「モールド樹脂上の配線層形成の必須項目」 ・SMART Designフォーラム「IC製造工程とIC設計開発環境の新たな潮流」 ・サイバーセキュリティフォーラム「クラウド、IoTの脆弱性を再確認」 ・SMART Dataセミナー「次世代のデータ活用手法に焦点をあてた最新動向」 ・SMART Manufacturingフォーラム「組み立てラインにおけるスマート化」 12月12日(木) ・若手技術者に向けた半導体製造工程のオーバービュー(協力:半導体産業人協会) ・SMART Designフォーラム「IC製造工程とIC設計開発環境の新たな潮流」 ・半導体・電子デバイスの模倣品対策「装置部材メーカーを巻き込んだ標準化の現状」 ・BCP (Business Continuity Plan)セミナー「事業継続計画の重要性を再認識する」 ・SMART TransportationフォーラムIII「自動運転最前線2」 12月13日(金) ・中古半導体装置セミナー「IoT及び高度ネットワーク社会における装置活用とは」 ・SDGs/サスティナビリティセミナー「社会をささえる半導体による価値創造」 ・エレクトロニクス材料フォーラム「半導体材料サプライチェーンマネージメント」 ■その他注目セッション 最新の市場動向や、初めての方にもわかりやすい技術解説セミナーを実施。(聴講有料) ・SEMI Marketフォーラム「半導体サプライチェーン回復のシナリオ」(12月11日) ・SEMI Tutorial 半導体プロセス技術「半導体デバイス製造プロセスをわかりやすく解説」(12月12-13日) ■SMART Workforce 業界の人材育成を目的とする「SMART Workforce」では、若手社員や学生を対象とした次の6つのセミナー・展示を予定。 ・TECH CAMP:ハッカソン、セミナー、交流会を含む3日間の集中講座(12月11-13日) ・未来COLLEGE:学生向け業界ガイダンス・ブースツアー(12月11-13日) ・アカデミア:大学による研究開発の展示・口頭発表(12月11-13日) ・THE高専:高等専門学校の学生による研究発表会・展示(12月11-13日) ・未来プログラム「若手エンジニアの挑戦」:第一線で活躍する若手技術者が登壇(12月12日) 同「若手技術者に向けた半導体製造工程のオーバービュー」(12月12日) ・TECH CAMPハッカソン発表会:若手社員による10年後のイノベーション(12月13日) |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「第43回 SEMICON Japan 10月1日(月)よりセミナー・イベントの受け付けを開始」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2019年のシリコンウェーハ出荷面積は前年比6%減、 2020年から再び成長、2022年に過去最高記録を更新する見通し |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 半導体向けシリコンウェーハ出荷面積の年次予測によると、2019年の出荷面積は、過去最高記録となった前年から6%減となり、2020年には再び成長に転じ、2022年には過去最高記録を更新すると予測。2022年までのシリコンウェーハの需要予測では、ポリッシュドウェーハおよびエピタキシャルウェーハの合計出荷面積が2019年に117億5,700万平方インチ、2020年に119億7,700万平方インチ、2021年に123億9,000万平方インチ、2022年に127億8,500万平方インチとなる予想。 SEMIは、「今年は、業界が累積した在庫と需要の低迷に対処するため、出荷面積は減少するでしょう。しかし2020年に業界は安定し、2021年、2022年に成長の勢いを取り戻すと予測される」 ■ 2019年半導体用シリコンウェーハ* 出荷面積予測

* 太陽電池用のシリコンは含みません。 出所: SEMI、2019年9月 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2019年のシリコンウェーハ出荷面積は前年比6%減、2020年から再び成長、2022年に過去最高記録を更新する見通し」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界のファブ投資は2020年に500億ドルへ |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

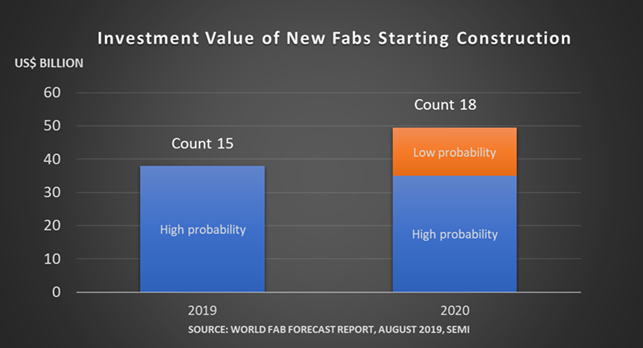

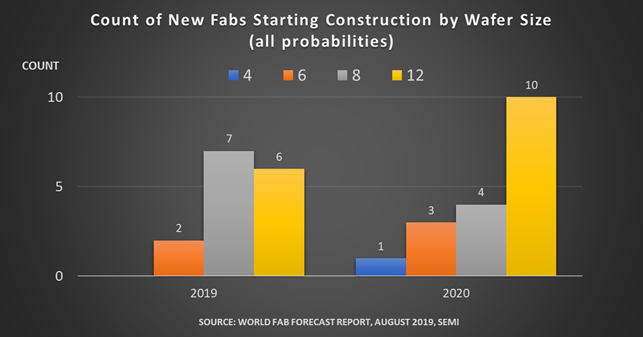

| 2020年に着工する半導体前工程ファブの設備投資が前年着工分から120億ドル増え、500億ドルに迫るとの予測。 2019年末までに着工が予定されている新規ファブ計画は15件あり、設備投資総額は380億ドルが見込まれ、2020年末までには、さらに18件のファブ計画が着工される見込み。この18計画の内、10件は実現性が高く、投資総額は350億ドル以上に上る。残りの8計画は実現性が低いが、投資額は140億ドル以上。  図1:2020年までに着工が予定される新規ファブ計画の総投資額(建設投資、装置投資) 2019年に建設されるファブは、早ければ2020年前半に装置の導入が始まり、一部は2020年半ばに生産を開始。これらの新規ファブによって、200mmウェーハ換算で月産74万枚を超える生産能力が追加。主な増分はファウンドリ分野(37%)、メモリー分野(24%)およびMPU分野(17%)。2019年の15の新規ファブのうち、約半分が200mmウェーハサイズ。  図2:2019年と2020年に着工する新規ファブのウェーハサイズ別件数 2020年に着工するファブ計画は、200mmウェーハ換算で月産110万枚を超える生産能力。これらのファブの装置導入は多くが2021年に開始。このうち、実現性の高い計画による生産能力増分は65万枚、実現性の低い計画による生産能力増分が50万枚。各種ウェーハサイズ全体の生産能力の35%がファウンドリ分野、34%がメモリー分野に使用。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界のファブ投資は2020年に500億ドルへ」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2019年第2四半期の世界半導体製造装置出荷額は133億ドル、前年同期比20%減 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年第2四半期の世界半導体製造装置出荷額が133億ドルであった。これは、前四半期から3%減、前年同期比では20%減。 この統計は、SEAJと共同で、世界80社以上の半導体製造装置メーカーから毎月提供されるデータを集計した。 地域別の出荷額、前期比、前年同期比のデータは下記の通りです。

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2019年第2四半期の世界半導体製造装置出荷額は133億ドル、前年同期比20%減」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

300mmファブの製造装置投資額予測を発表:2021年には過去最高の600億ドルに |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

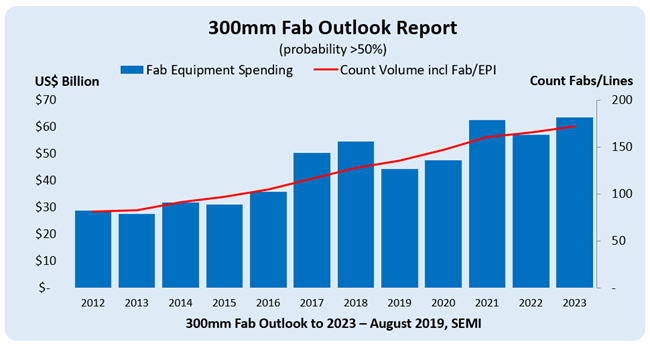

| 300mmファブの製造装置投資額は、2019年は減少、2020年に緩やかに回復し、2021年には600億ドルと過去最高記録を更新、2022年に一度減少し、2023年には再び増加に転じる予測。 2019年から2023年の5年における製造装置への投資増分の大半は、メモリ(主にNAND)、ファウンドリ/ロジック、パワー半導体製造用。地域別の投資額は、韓国が首位となり、台湾および中国が続きますが、ヨーロッパ/中東、東南アジアも順調に拡大すると予想。  2012-2023年のファブ装置投資額と量産ファブ/ライン数(実現性の高い計画を含む) 稼働中の半導体ファブ/ラインの数は、2019年の130から2023年の170と30%以上急増する見込み。実現性の低いファブ/ライン計画も含めると、200近くにまで増加する。 SEMI 300mm Fab Outlookレポートの詳細情報。 http://www.semi.org/jp/global-300mm-fab-outlook |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「300mmファブの製造装置投資額予測を発表:2021年には過去最高の600億ドルに」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

第43回 SEMICON Japan 本日より展示会入場登録の受け付けを開始 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、2019年12月11日(水)〜13日(金)に東京ビッグサイトにおいて開催する、「SEMICON Japan 2019」の入場登録の受け付けを、9月2日(月)より開始した。SEMICON

Japanへの入場は、原則として事前登録制。 入場登録は、SEMICON Japanの公式Webサイト( www.semiconjapan.org/jp )で受け付けている。 今年のSEMICON Japanは、「次代のコアとなる。」をテーマとして、スマート社会の実現を下支えする半導体と関連エレクトロニクスの製品・技術・サービスが集結する場を目指す。出展企業が提供する最先端の製造技術が、IoT/5G時代の新たな価値創造をドライブするコアとなる。 今年のSEMICON Japanは、東京ビッグサイト西展示棟、南展示棟で開催される。展示会場は、前工程ゾーン(西2、4、南1、2ホール)、後工程・総合ゾーン(西1ホール)、部品・材料ゾーン(西2ホール)、SMART Applicationsゾーン(西3ホール)の4ゾーンで構成。今年の目玉となる、企画展示・セミナーは以下の通り。 1.「SEMICON Japan ARENA」 開会式およびフラグシップカンファレンスイベント「SuperTHEATER」は、西展示棟アトリウムに設置される「SEMICON Japan ARENA」において開催。 ■開会式(初日): SMART社会を支える最先端テクノロジーを会場内で体感いただけるサプライズ企画を予定。 ■「SuperTHEATER」オープニングキーノート(初日): 経済界と産業界のトップエグゼクティブが、「破壊的イノベーションがもたらす未来社会」をテーマに語る。 ・世界経済フォーラム 日本代表 江田 麻季子 氏 ・Arm Vice President and General Manager ナンダン・ナヤンパリー氏 ■「SuperTHEATER」: 例年同様、国内外のトップエグゼクティブが連日登壇します。なお、一部フォーラムで「Fireside Chat」スタイルを導入、カジュアルに参加いただける場を提供。 2.「SMART Applicationsゾーン」 今年は、「SMART Transportation」と「SMART Manufacturing」の2テーマにフォーカスし、エレクトロニクス産業サプライチェーン全体の成長促進を目指す。ゾーン内は、自動運転をテーマにした特設コーナーを設置。ミニセミナースポットも併設し、関連技術のプレイヤーにより展示と講演の両面から最新情報を提供。 3.「SMART WORKFORCE」 以前より積極的に取り組んでいる人材育成プログラムを、本年は「SMART WORKFORCE」と称し、さらに拡大いたします。主なイベントは以下5テーマ。 ■「TECH CAMP」:若手社員によるハッカソンプログラム ■「アカデミア」:大学研究室の展示発表 ■「未来COLLEGE」:学生のための業界研究イベント ■「未来プログラム」:学生や若手社員のセミナー/パネルディスカッション ■「THE高専」:高等専門学校の展示発表 なお、「未来COLLEGE 」は「SEMICON Japan ARENA」において開催、学生に向けて半導体製造業界の魅力を伝えていく。 4.パビリオン 今年は、以下のパビリオンを設置。 ■「製造イノベーションパビリオン」(西3ホール) 中小企業や新規参入企業の製品や技術を紹介します。 ■「化合物半導体パビリオン」(西3ホール) パワーデバイスなどで注目されるSiC、GaN、Ga2O3などの化合物半導体製造技術の展示。 ■地域パビリオン ドイツパビリオン、TOHOKUパビリオン、九州パビリオン 5.半導体最先端技術セミナー(会議棟) 業界第一線の技術者による半導体プロセス・デバイス技術を中心とする講演プログラム。 旬のトピックスを織り込んだ、プログラム構成。 ■「SEMIテクノロジーシンポジウム」:先端技術動向、技術課題、実用化技術 ■「TechSTAGE」:SMART技術およびビジネストレンド ■「SEMIマーケットフォーラム」:マーケットトレンド ■「SEMI Tutorial 半導体プロセス技術」:半導体プロセスの基礎 上記各セミナーのプログラム詳細の公開と受け付けの開始は、10月1日(火)を予定。 6.ネットワーキング 業界エグゼクティブを初め、国内外の関係者が一堂に集う、グローバルなネットワーキングイベント。また、中国からの視察団も予定。 ■「SEMIプレジデントレセプション」:関連企業のエグゼクティブが参加 ■「ハッピーアワー」:出展者がブース内でアルコール類をおもてなし ■「GETTOGETHER」:技術セミナーSEMIテクノロジーシンポジウム(STS)参加者向け交流イベント。リソグラフィー、先端デバイス・プロセスが対象 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「第43回 SEMICON Japan 本日より展示会入場登録の受け付けを開始」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2019年第2四半期のシリコンウェーハ出荷面積は前期比2.2%減 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、2019年第2四半期(歴年)の世界シリコンウェーハ出荷面積が、2019年第1四半期の30億5,100万平方インチから2.2%減少し、29億8,300万平方インチとなった。前年同期比5.6%の減少。 SEMIは、「シリコンウェーハの世界出荷面積には、業界全体に吹いている向かい風の影響が及んでいます。足元の出荷面積の成長は鈍化していますが、長期的には成長が持続する見通し」 ■ 半導体用シリコンウェーハ 出荷面積動向 (百万平方インチ)

* 半導体用のシリコン以外は含みません。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2019年第2四半期のシリコンウェーハ出荷面積は前期比2.2%減」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界半導体製造装置の年央市場予測を「SEMICON West 2019」で発表、 半導体製造装置市場は2020年に回復 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年の半導体製造装置(新品)販売額は、527億ドルとなり、2018年から18.4%の減少。2020年は11.6%成長し、588億ドルに拡大する見込み。地政学的な緊張状態などから発生、足元の設備投資の下方修正や、不確実性の増大を反映している。 2019年の装置カテゴリー別予測では、ウェーハプロセス処理装置市場が19.1%減の422億ドル、その他の前工程装置(ファブ設備装置、ウェーハ製造装置、マスク/レチクル製造装置)が4.2%増の26億ドル、組み立ておよびパッケージング装置が22.6%減の31億ドル、テスト装置が16.4%減の47億ドルを見込んでいる。 2020年は、装置市場は中国の旺盛なメモリ投資新規プロジェクトにより市場が回復すると予測。日本の装置販売額は46.4%増の90億ドル。中国、韓国、台湾が2020年も上位3位を占めることが予測されるが、首位は中国に変わる。韓国は117億ドルで2位、台湾は115億ドルで3位。2020年にマクロ経済が改善し、貿易の緊張が緩和されれば、さらに上振れが予想。 地域別市場予測 ※金額は10億米ドル

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界半導体製造装置の年央市場予測を「SEMICON West 2019」で発表、半導体製造装置市場は2020年に回復」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

半導体ファブの製造装置投資額は2020年に20%成長 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 半導体産業の前工程ファブ装置への投資額は、2019年に484億ドルと前年比19%の減少をした後、2020年は20%増の584億ドルへ反発するとの予測。 2020年の投資増は、今年第1四半期版のレポートに基づく27%増が下方修正、また2019年の投資額19%減は同様に14%減が下方修正。2020年は旺盛な成長をするが、前工程ファブ装置への投資額は2018年の過去最高記録には20億ドル届かなさそうな見込み。 メモリー分野の投資額は2019年に45%減少し、今年の減少の大きな部分を占める見込みだが、2020年には45%と力強い回復をして280億ドルに達する。2020年のメモリー分野の投資は前年から80億ドル以上増額し、ファブ全体の投資額回復をけん引する。しかし、2017年、2018年の投資水準と比較すると、2020年のメモリー投資額は低水準となることが現時点では予測。 今年のメモリーの投資額減少と対照的な動きをする分野が2つある。ファウンドリ―分野は29%の増加が、またマイクロは10nmのMPU生産に向けて40%以上の増加が見込まれる。マイクロの投資額全体は、ファウンドリ―やメモリーの投資と比較して小さくなっている。  |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「半導体ファブの製造装置投資額は2020年に20%成長」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2019年第1四半期の世界半導体製造装置出荷額は前年同期比19%減 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、2019年第1四半期の世界半導体製造装置出荷額が138億ドルであったことを発表。これは、前四半期から8%減、前年同期比では19%減。 この統計は、SEAJと共同で、世界80社以上の半導体製造装置メーカーから毎月提供されるデータを集計した。 地域別の出荷額、前期比、前年同期比のデータは下記の通りです。

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2019年第1四半期の世界半導体製造装置出荷額は前年同期比19%減」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2018年シリコン再生ウェーハ市場、2年連続の高成長を記録 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2018年のシリコン再生ウェーハ市場が過去最高量のウェーハ再生した結果、前年比19%増の6億300万ドルとなり、2年連続で高成長を記録した。2021年は6億3,300万ドルが予測。再生シリコンウェーハ市場は2007年のピーク時に7億300万ドルを記録。 地域別は、大口径(200mmおよび300mm)ウェーハ再生能力の多くを保有する日本のサプライヤーが引き続き最大のシェアを占める。2018年の日本企業の大口径ウェーハの再生能力シェアは前年2%減少し、53%。アジア太平洋地域のサプライヤーの大口径ウェーハ再生能力シェアは、2017年の30%から31%に増加。欧州・北米のサプライヤーの大口径ウェーハ再生能力は16%の水準を維持。世界全体は、大口径ウェーハの再生能力は3%増加。 シリコン再生ウェーハサプライヤーの内訳は日本が9、アジア太平洋は7、北米・欧州は6。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2018年シリコン再生ウェーハ市場、2年連続の高成長を記録」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2019年第1四半期のシリコンウェーハ出荷面積は高水準維持も 2018年第4四半期比5.6%減に |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年第1四半期の世界シリコンウェーハ出荷面積が、前期比1%減であった2018年第4四半期から5.6%減少した。 2019年第1四半期に出荷されたシリコンウェーハ面積は30億5,100万平方インチで、2018年第4四半期の32億3,400万平方インチから減少。 SEMIは、「今年のシリコンウェーハの世界出荷面積は、過去最高であった昨年をわずかに下回る水準でスタートした。季節変動と在庫調整の進行があったが、依然としてシリコン出荷面積は高水準にある」 ■ 半導体用シリコンウェーハ出荷面積動向(百万平方インチ、半導体用のみ)

* 半導体用のシリコン以外は含まない。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2019年第1四半期のシリコンウェーハ出荷面積は高水準維持も2018年第4四半期比5.6%減に」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMIジャパン、産総研フレキシブルIoTコンソーシアムに参加 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIジャパンは、AISTが2019年4月1日に設立したフレキシブルIoTコンソーシアムに参加した。フレキシブルIoTコンソーシアムは、フレキシブルハイブリッドエレクトロニクス(FHE)技術と、高度情報処理技術との融合を図り、サービスビジネスの開拓、開発促進を支援することを目的とする。SEMIは、フレキシブルIoTコンソーシアムの運営委員として参加し、エレクトロニクスの成長分野として期待されるFHE技術の進展をSEMI会員と共に加速する。 フレキシブルIoTコンソーシアムの活動の計画: ・研究会・シンポジウム・情報交換会等の開催 ・内外技術動向・市場動向調査、技術セールス ・デバイス/システム技術マッチング支援、サービス事業推進支援 ・推進戦略企画・策定(プロジェクト企画、ファンディング等)、各種連携サポート ・FHE関連の製造・評価・解析施設の活用、国家プロジェクト開発技術の活用 ・材料プロセス機能評価、実機試作、社会実装検証等による技術の市場適合性検証 また技術支援のインフラとして、AIST柏センターに設置された印刷等のFHE関連プロセス装置や各種評価・解析装置を設置し、コンソーシアム会員に提供する。 SEMIはフレキシブルIoTコンソーシアムに、SEMIのグローバルな会員および活動のプラットホームを提供すると共に、参画を通じて、SEMI会員のFHE技術分野への参入ならびに技術・ビジネスの発展を支援します。 フレキシブルIoTコンソーシアム会長の鎌田俊英氏はSEMIの参画について、「グローバルなエレクトロニクスのサプライチェーンを築いているSEMIに、AISTがもつ技術とラボを活用できるコンソーシアムに多くの参加企業を募り、新たな市場開発をできる連携を一緒に推進してもらえることを嬉しく思います」 また、SEMIジャパン代表の浜島雅彦は、「日本のエレクトロニクス製造サプライチェーンは世界有数であり、こうした企業を中心とするSEMI会員と、AISTのコンソーシアムが力を合わせることで、日本のFHE技術が世界をリードし、その結果世界全体の産業の発展が促進されることを期待しています」 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMIジャパン、産総研フレキシブルIoTコンソーシアムに参加」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2018年世界半導体製造装置販売額は過去最高の645億ドル |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 半導体製造装置の2018年世界総販売額が、2017年の566億2,000万ドルから14%増加し、過去最高の645億ドルに達した。 地域別は、韓国の装置販売額が177億1,000万ドルを記録し、昨年に引き続き世界最大市場。中国の販売額は131億1,000万ドルで、台湾を抜いて初めて世界第2位の市場。3位の台湾の販売額は101億7,000万ドル。年間の装置販売額は、中国、日本、その他地域、欧州、北米で増加したが、台湾と韓国は減少。2018年の4位以下の順位である日本、北米、欧州、その他地域は、前年と同じ。 装置分類別は、ウェーハプロセス用処理装置が15%、その他前工程装置が9%、テスト装置が20%、組み立ておよびパッケージング装置が2%と、いずれも世界市場販売額が増加。 ■2017-2018年半導体製造装置市場(地域別、単位10億米ドル)

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2018年世界半導体製造装置販売額は過去最高の645億ドル」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2018年の世界半導体材料販売額は519億ドル |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2018年の世界半導体材料市場が、前年比10.6%増の519億ドルとなり、2011年に記録された過去最高額の471億ドルを上回った。 販売額の内訳は、ウェーハプロセス材料販売額が前年比15.9%増の322億ドル、パッケージング材料販売額が前年比3.0%増となる197億ドル。 地域別にみると、台湾が、国内のファンドリーとアドバンスト・パッケージの拠点を背景に114億ドルを消費し、9年連続で世界最大の半導体材料消費地となった。韓国は2位にあがり、中国は3位に下がった。韓国、欧州、台湾、中国の材料市場は大きく成長しましたが、北米、その他地域、日本の材料市場の成長率は一桁台。(その他地域は、シンガポール、マレーシア、フィリピンなど東南アジア諸国およびその他小規模市場の合計) 2017-2018年半導体材料市場(地域別) 金額は十億米ドル、成長率は対前年比率

(出典:SEMI 2019年4月) *セラミックパッケージおよびフレキシブル基板を含みます。 **2017年のデータはSEMIの統計プログラムに基づく修正がありました。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2018年の世界半導体材料販売額は519億ドル」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

世界のファブ投資は2019年に減少も、2020年は過去最高へ |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

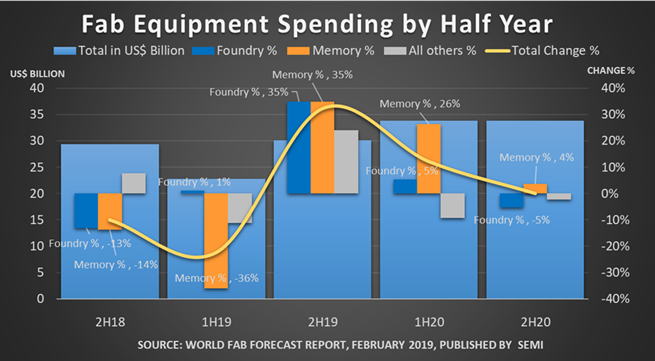

| 半導体前工程装置の世界市場は2019年に14%減の530億ドルとなるものの、2020年に急速に回復し27%増の670億ドルに達し、過去最高金額を更新するとの予測。メモリー分野の減速が誘発した2019年の下降により、3年連続した装置市場の成長がストップする。 過去2年間にわたり、メモリー分野の装置投資額は、全装置市場の55%を占めていたが、この割合が2019年に45%減少し、その後2020年に55%上昇することが予測される。全投資額に対するメモリー分野のシェアが非常に大きいため、メモリー市場に何らかの変動が生じると、その影響が装置投資額全体に影響をする。図1は、2018年後半以降の半年毎の市場の大きな変化を、予測を含めて示した。 図1:ファブ装置投資額(前工程)の総額と変化率  |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「世界のファブ投資は2019年に減少も、2020年は過去最高へ」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SEMI、FHEとMEMS/センサーの専門コンファレンス 「2019FLEX Japan / MEMS & SENSORS FORUM」の受付を本日開始 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| SEMIは、2019年5月22日(水)から23日(木)にかけて、第3回目となるフレキシブル・ハイブリッド・エレクトロニクス(FHE)技術およびMEMS・センサー技術の専門コンファレンス「2019FLEX

Japan / MEMS & SENSORS FORUM」を品川で開催。 FHEとは、プリンテッド・エレクトロニクスと、従来のIC、MEMS、テキスタイルなどを組み合わせてシステムを構成する技術であり、今後成長性が期待されている、車載、医療、産業分野などのIoTアプリケーションにおいて採用が見込まれています。要素技術の進展に伴い、新しいサービス、ソリューションが提案されており、シリコンバレーをはじめ、世界中で注目されている技術。 プログラムの参加申込みの受け付けは、本日3月11日より開始いたします( http://flexjapan.org )。 「2019FLEX Japan / MEMS & SENSORS FORUM」の特長 ・FHEとMEMS・センサー専門の国際コンファレンス。関連技術を包括的にカバー ・米国、欧州、アジアの講演者を招聘し、世界の関連市場と技術が集結 ・FHE・MEMS・センサー関連企業、団体、学校のテーブルトップ展示会を合わせて開催 ・FHE、半導体、エレクトロニクス製品の各分野のエグゼクティブ、技術者と横断的なネットワークを構築する機会を提供 「2019FLEX Japan / MEMS & SENSORS FORUM」は、2日間にわたるコンファレンスで、FHE、MEMS、スマートテキスタイルとその応用技術に関する幅広い情報を提供します。 プログラムは大きく基調講演と、「SMART Transportation」、「MedTech and Life science」、「Common Technology」の3つのセッションで構成されています。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「SEMI、FHEとMEMS/センサーの専門コンファレンス「2019FLEX Japan / MEMS & SENSORS FORUM」の受付を本日開始」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

200mmファブの世界生産能力は2022年までに70万枚増加 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

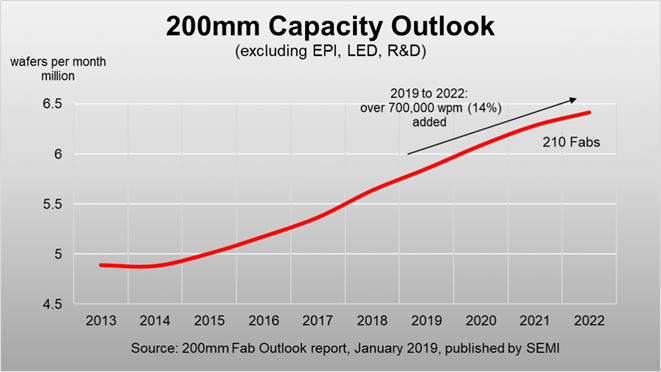

| SEMIは、200mmウェーハ前工程ファブの生産能力が、モバイル、IoT、自動車、産業用途における需要拡大によって、2019年から2022年の間に月産70万枚(14%)増加する。この増加の結果、200mmファブの世界生産能力は月産650万枚に達する。 200mmファブ生産能力の旺盛な増加は、業界の様々な分野での需要拡大を反映した。例えば、2019年から2022年の間の200mmウェーハ出荷量は、MEMSおよびセンサーデバイス向けが25%増加、パワーデバイス向けが23%増加、ファウンドリ向けが18%増加と、いずれも大きく成長する。新工場を含む200mmファブ数と生産能力の増加は、200mm産業の好調が持続する。  2019年から2022年の間に生産開始が予定されている新設備/ラインは16あり、その内14が量産ファブ。装置が別のファブから移転されるケースと、SK HynixやSamsungの場合のように一旦倉庫に保管された後に再生使用されるケースの両方を対象。 最近発生したメモリーなどの最先端投資計画の突然の変更によって、2019年の投資額は二桁減少の見込み。しかし、200mm以下の小口径ウェーハを使用する成熟デバイスの需要は、安定もしくは増加を示している。これらから、需要の成長に対応するために200mm生産能力の増強や新規建設計画が今後浮上することも予想。 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「200mmファブの世界生産能力は2022年までに70万枚増加」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

2018年のシリコンウェーハ出荷面積は過去最高を連続更新 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2018年の世界シリコンウェーハ出荷面積が前年比8%増加し、過去最高となった。また、2018年の世界シリコンウェーハ販売額は、前年比31%の増加となり、2008年以降ではじめて100億ドルを超えた。 2018年の世界シリコンウェーハ出荷面積は、総計127億3,200万平方インチとなり、過去最高であった2017年の出荷面積118億1,000万平方インチを上回った。販売額は、2017年の87.1億ドルから113.8億ドルへ増加。 SEMI SMG会長は、「半導体用シリコンウェーハの年間出荷面積は、5年連続で過去最高を記録しました。昨年は旺盛な需要と素晴らしい販売額の伸びが見られましたが、依然として2007年に記録された過去最高の水準には回復していない」 シリコンウェーハ*業界の年間動向

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 詳細は「2018年のシリコンウェーハ出荷面積は過去最高を連続更新」参照。 ↑TOP |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

TOPページヘ 前ページへ |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2019年2月2日制定 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||